4 سال پیش

زمان مطالعه : 15 دقیقه

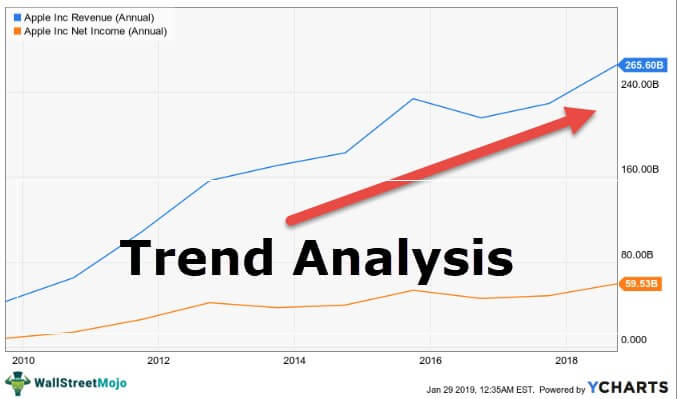

تحلیل روند

تحلیل روند چیست؟

تکنیک تحلیل روند، در تحلیل تکنیکال برای پیش بینی حرکت قیمت سهام در آینده مبنی بر داده های روند مشاهده شده اخیر، استفاده می شود. تحلیل روند از داده های تاریخی مانند حرکت قیمت و حجم معامله، برای پیش بینی جهت حرکت بازار در بلند مدت استفاده می کند.

تحلیل روند چیست؟

تکنیک تحلیل روند (Trend analysis)، در تحلیل تکنیکال برای پیش بینی حرکت قیمت سهام در آینده مبنی بر داده های روند مشاهده شده اخیر، استفاده می شود. تحلیل روند از داده های تاریخی مانند حرکت قیمت و حجم معامله، برای پیش بینی جهت حرکت بازار در بلند مدت استفاده می کند.

نکات کلیدی

- تحلیل روند سعی میکند یک روند، مانند روند صعودی بازار را پیشبینی کند، و سپس آن روند را تا زمانی که دادهها بازگشت روند را نشان دهند، دنبال میکند.

- تحلیل روند بر اساس اتفاقات گذشته به معامله گران از آنچه در آینده اتفاق خواهد افتاد، ایده می دهد.

- تحلیل روند بر سه افق زمانی کوتاه مدت، میان مدت و بلند مدت تمرکز دارد.

درک تحلیل روند

تحلیل روند سعی میکند یک روند، مانند روند صعودی بازار را پیشبینی کند، و سپس آن روند را تا زمانی که دادهها بازگشت روند را نشان دهند، دنبال میکند. تحلیل روند مفید است زیرا حرکت با روندها، و نه بر خلاف آنها، منجر به سود در سرمایه گذاری می شود. بر اساس اتفاقات گذشته به معامله گران برای احتمالاتی که در آینده اتفاق می افتاد، ایده می دهد. سه نوع اصلی از روندها وجود دارد: کوتاه مدت، میان مدت و بلند مدت.

روند یک جهت کلی از حرکت بازار در یک دوره زمانی مشخص است. روندها می توانند هم صعودی و هم نزولی باشند که به ترتیب مربوط به بازارهای صعودی و نزولی هستند. در حالی که برای اینکه یک جهت به عنوان روند در نظر گرفته شود، به حداقل زمان مشخصی نیاز نیست، اما هر چه جهت طولانی تر شود، روند بیشتر قابل تشخیص است.

در این رابطه بخوانید : روش جایگزینی با کارمزد (RBF) چیست؟

تحلیل روند، فرآیند بررسی روندهای جاری به منظور پیش بینی روندهای آینده است. تحلیل روند به نوعی تحلیل مقایسه ای به حساب می آید. این تحلیل می تواند شامل تعیین روند فعلی بازار، مانند سود در یک بخش خاص بازار، و همچنین تعیین اینکه روند یک بازار می تواند منجر به روند در بازار دیگر شود یا خیر. اگرچه یک تحلیل روند ممکن است شامل حجم زیادی از داده ها باشد، اما هیچ تضمینی وجود ندارد که نتایج صحیح باشد.

برای تحلیل داده های کاربردی، لازم است ابتدا مشخص شود که کدام بخش از بازار مورد تحلیل قرار می گیرد. به عنوان مثال، می توانید بر روی یک صنعت خاص، مانند بخش خودرو یا داروسازی، و همچنین نوع خاصی از سرمایه گذاری، مانند بازار اوراق قرضه تمرکز کنید.

پس از انتخاب بخش، امکان بررسی عملکرد کلی آن وجود دارد. این موضوع میتواند شامل نحوه تأثیرگذاری این بخش از نیروهای داخلی و خارجی باشد. به عنوان مثال، تغییرات در یک صنعت مشابه یا ایجاد مقررات دولتی جدید به عنوان نیروهای تأثیرگذار بر بازار را بررسی کند. سپس تحلیلگران این داده ها را گرفته و سعی می کنند مسیر حرکت رو به جلوی بازار را پیش بینی کنند.

منتقدان تحلیل روند و معاملات تکنیکال، معتقدند که بازارها کارآمد هستند و قیمت در تمام اطلاعات موجود مشخص است. به این معنی که تاریخ لزوماً تکرار نمی شود و گذشته آینده را پیشبینی نمیکند. برای مثال، پیروان تحلیل بنیادی، وضعیت مالی شرکت ها را با استفاده از صورت های مالی و مدل های اقتصادی برای پیش بینی قیمت های آتی تحلیل می کنند. برای این نوع سرمایه گذاران، حرکات روزانه سهام از مسیری تصادفی پیروی می کند که نمی توان آن را به عنوان الگو یا روند تفسیر کرد.

استراتژی های معاملاتی روند

معامله گران روند، تلاش می کنند تا از روندها به صورت مجزا سود کسب کنند. بسیاری از استراتژی های معاملاتی روند مختلفی وجد دارند که از شاخص های تکنیکال مختلف استفاده می کنند:

- میانگین متحرک: این استراتژیها شامل ورود به موقعیتهای خریدی است که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به سمت بالا عبور میکند، و هنگامی که میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به سمت پایین عبور میکند، وارد موقعیتهای فروش میشود.

- شاخص مومنتوم: این استراتژیها شامل ورود به موقعیتهای خرید، هنگامی که یک دارایی با مومنتوم قوی در مسیر روند حرکت می کند و یا خروج از موقعیتهای خرید هنگامی که یک دارایی مومنتوم خود را از دست میدهد. اغلب در این استراتژی ها از شاخص قدرت نسبی (RSI) استفاده می شود.

- خطوط روند و الگوی نمودار: این استراتژیها شامل ورود به موقعیتهای خرید، در زمانی است که یک دارایی روند صعودی دارد و حد ضرر زیر سطوح حمایتی خط روند کلیدی قرار می گیرد. اگر روند سهام بازگردد، موقعیت برای کسب سود از بین می رود.

نکته: پیگیری روند، یک سیستم معاملاتی مبتنی بر استفاده از تحلیل روند و پیروی از توصیه ها برای تعیین سرمایه گذاری است. اغلب، تحلیل روند از طریق تحلیل کامپیوتری و مدل سازی داده های مربوطه انجام می شود و با مومنتوم بازار مرتبط است.

شاخص ها می توانند اطلاعات قیمت را ساده کنند و همچنین سیگنال های معاملاتی روند را ارائه دهند یا در مورد برگشت روند هشدار دهند. آنها ممکن است در تمام بازه های زمانی مورد استفاده قرار گیرند و دارای متغیرهایی هستند که می توانند متناسب با ترجیحات خاص هر معامله گر تنظیم شوند.

معمولاً توصیه میشود استراتژیهای شاخص را ترکیب کنید یا دستورالعملهای خود را طراحی کنید، بنابراین معیارهای ورود و خروج به معاملات به وضوح تعیین شده است. هر شاخص را می توان به روش های بیشتر از آنچه که ذکر شد استفاده کرد. اگر یک شاخص را دوست دارید، درباره آن بیشتر تحقیق کنید و مهمتر از همه، قبل از استفاده از آن برای انجام معاملات لحظه ای، آن را آزمایش کنید.

روند چیست؟

روند، به جهت کلی بازار در یک دوره زمانی مشخص گفته می شود. روندها می توانند هم صعودی و هم نزولی باشند که به ترتیب به بازارهای صعودی و نزولی مرتبط هستند. در حالی که برای اینکه یک جهت به عنوان یک روند در نظر گرفته شود، به حداقل زمان مشخصی نیاز نیست، اما هر چه جهت طولانی تر شود، روند بیشتر قابل تشخیص است. روندها با رسم خطوطی به نام خطوط روند، شناسایی می شوند که حرکات قیمت را به یکدیگر متصل می کنند و برای یک روند صعودی، سقف و کف قیمتی بالاتر زا ایجاد می کنند، یا برای یک روند نزولی، سقف و کف قیمتی پایین تر را ایجاد می کنند.

نمونه هایی از استراتژی های معاملاتی روند

استراتژیهای معاملاتی روند، تلاش میکنند تا با ترکیب انواع شاخصهای تکنیکال همراه با ابزار مالی پرایس اکشن، سود را از روندها بدست بیاوردند. به طور معمول، این موارد شامل میانگین متحرک، شاخصهای مومنتوم، و خطوط روند و الگوهای نمودار است.

استراتژیهای میانگین متحرک شامل ورود به موقعیتهای خرید یا فروش، در زمانی که میانگین متحرک کوتاهمدت از بالا یا پایین خط میانگین متحرک بلندمدت عبور میکند. استراتژیهای شاخص مومنتوم شامل ورود به موقعیتها، در زمانی که یک دارایی دارای مومنتوم قوی است و خروج از آن در زمانی که کاهش مییابد، است. خطوط روند و استراتژیهای الگوی نمودار شامل ورود به موقعیتهای خرید یا فروش در زمانی است که یک دارایی روند بالاتر یا پایینتری دارد، و حد ضرر در زیر یا بالای سطوح حمایتی خط روند کلیدی برای خروج از معامله قرار می گیرد.

همچنین بخوانید : آزمون تورینگ (Turing Test) چیست؟

نقدهای تحلیل روند

منتقدان تحلیل روند، و معاملات تکنیکال، استدلال می کنند که بازارها کارآمد هستند و قیمت در تمام اطلاعات وجود دارند. به این معنی که تاریخ لزوماً تکرار نمی شود و گذشته آینده را پیشبینی نمیکند. برای مثال، پیروان تحلیل بنیادی، وضعیت مالی شرکت ها را با استفاده از صورت های مالی و مدل های اقتصادی برای پیش بینی قیمت های آتی تحلیل می کنند. این نوع سرمایه گذاران معتقدند، حرکات روزانه سهام از مسیری تصادفی پیروی می کند که نمی توان آن را به عنوان الگو یا روند تفسیر کرد.

ترجمه شده توسط مجله خبری نیپوتو

در نیپوتو مارکت به خرید و فروش دات برای شما فراهم شده است.

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید