2 سال پیش

زمان مطالعه : 10 دقیقه

اندیکاتور MACD چیست؟ و چگونه میتوان از آن استفاده کرد؟

چگونه با واگرایی مکدی معامله کرد؟

میانگین متحرک همگرا / واگرا یا MACD یک اندیکاتور مومنتوم است که رابطه بین دو میانگین متحرک نمایی (EMA) قیمت یک سهم را نشان میدهد. همگرایی، زمانی رخ میدهد که دو میانگین متحرک به سمت یکدیگر حرکت میکنند، در حالی که واگرایی زمانی رخ میدهد که میانگینهای متحرک از یکدیگر دور میشوند. این اندیکاتور به تریدرها در تشخیص حجم خرید و فروش یک سهم کمک میکند. توانایی اندیکاتور مکدی در شناسایی و ارزیابی حرکات قیمت کوتاهمدت آن را بسیار ارزشمند میکند.

میانگین متحرک همگرا / واگرا یا MACD یک اندیکاتور مومنتوم است که رابطه بین دو میانگین متحرک نمایی (EMA) قیمت یک سهم را نشان میدهد. همگرایی، زمانی رخ میدهد که دو میانگین متحرک به سمت یکدیگر حرکت میکنند، در حالی که واگرایی زمانی رخ میدهد که میانگینهای متحرک از یکدیگر دور میشوند. این اندیکاتور به تریدرها در تشخیص حجم خرید و فروش یک سهم کمک میکند. توانایی اندیکاتور مکدی در شناسایی و ارزیابی حرکات قیمت کوتاهمدت آن را بسیار ارزشمند میکند.

اندیکاتور میانگین متحرک همگرا / واگرا توسط جرالد اپل در سال 1979 اختراع شد.

اندیکاتور مکدی چیست؟

MACD یک اندیکاتور مومنتوم است و جزو دسته اندیکاتورهای تکنیکال محسوب میشود. کاربردهای این اندیکاتور عبارت است از:

در این رابطه بخوانید : ارز دیجیتال میکر (Maker) چیست؟ و چه مزایایی دارد؟

- با توجه به رابطه بین دو میانگین متحرک، میتوان جهت فعلی روند (صعودی یا نزولی) را تعیین کرده و پیشبینی کرد که قیمت به کدام سمت حرکت خواهد کرد.

- نرخ تغییر قیمتها را محاسبه کرد، که اغلب به عنوان سرعت یا مومنتوم روند شناخته میشود. به عنوان مثال، تریدرهای کوچک میتوانند از مومنتوم MACD برای اندازهگیری قوت یا ضعف یک روند استفاده کنند.

اندیکاتور MACD (Moving Average Convergence-Divergence) بر روی نمودار قیمت به صورت یک اُسیلاتور (oscillators) دارای دو میانگین متحرک ظاهر میشود، اما این اُسیلاتور برخلاف اکثر اسیلاتورها محدودیت خاصی ندارد. این اندیکاتور دارای یک هیستوگرام اضافی MACD است که روی دو میانگین متحرک قرار دارد.

قبل از درک MACD و نحوه عملکرد آن، ابتدا باید معنای میانگین متحرک (MA) را بیاموزیم. وقتی در مورد نوسانات قیمت بیتکوین صحبت میکنیم، MA به خطی روی نمودار اشاره دارد که میانگین مقدار دادهها جمعآوریشده در یک بازه زمانی خاص را نشان میدهد.

میانگین متحرک ساده (SMA) که تمام دادههای واردشده را به طور مساوی ارزیابی میکند، و میانگین متحرک نمایی (EMA) که وزن بیشتری به دادههای اخیر میدهد، دو شکل اصلی از میانگینهای متحرک هستند که توسط تریدرها استفاده میشوند. MACD بر اساس آخری اعتماد میکند چرا که این میانگین متحرک، دادههای مرتبطتری برای تعیین ارزش خرید یا فروش دارایی فراهم میکند.

سادگی اندیکاتور MACD شاید قویترین ویژگی آن باشد، زیرا نشانههایی که ایجاد میکند حتی برای مبتدیان کاملا قابل درک است.

با این حال، به یاد داشته باشید که برای خرید یا فروش یک کوین خاص هرگز تنها بر اساس یک سیگنال تصمیم گیری نکنید. سایر اندیکاتورهای تریدینگ، مانند اندیکاتورهای استوکاستیک یا RSI، از افزایش MACD بهرهمند میشوند.

محاسبه مکدی

میانگین متحرک همگرا/واگرا با استفاده از EMA (12 روزه) و EMA (26 روزه) محاسبه میشود. مهم است به یاد داشته باشید که هر دو EMA بر اساس قیمتهای پایانی (closing prices) محاسبه میشوند. ابتدا باید قیمت همگرایی و واگرایی (CD) محاسبه شوند. قیمت CD با کم کردن EMA (26 روزه) از EMA (12 روزه) محاسبه میشود.

فرمول محاسبه مکدی

MACD = EMA 12 – EMA 26

EMAt =α * closing pricet +(1-α) * EMAt-1

خط مکدی چیست؟

یک نمودار خطی ساده با استفاده از محاسبات MACD فوق ایجاد میشود. این نمودار خطی ساده به عنوان خط MACD شناخته میشود.

یک اصطلاح متداول دیگر برای خط مکدی، DIFF است که تنها تفاوت بین دو EMA گفته میشود.

DIFF = EMA 12 – EMA 26

همچنین بخوانید : ETF بیت کوین چیست؟ مقایسه ETF اسپات و آتی بیت کوین

قبلاً، تریدرها با استفاده از روش”خط مرکزی” به معامله سهام میپرداختند. در این روش، یک خط در نقطه 0 برای تفکیک بخشهای مثبت و منفی رسم میشد. زمانی که خط MACD زیر خط مرکزی قرار میگرفت، به معنای وجود واگرایی بین دو میانگین بود. در این حالت، تریدرها فرض میکردند که مومنتوم در حال افزایش است و به دنبال فرصت خرید میگشتند. برعکس، زمانی که خط MACD از بالای خط مرکزی عبور میکرد، نشاندهنده همگرایی دو میانگین بود. هر زمان که این اتفاق میافتاد، مومنتوم نزولی بوده و تریدرها به دنبال فرصت فروش میگشتند. با این حال، این تکنیک محدودیتهای خاصی دارد. در حین انتظار برای عبور خط MACD از خط مرکزی، تریدرها نگران بودند که ممکن است متوجه رالی صعودی یا نزولی را نشده باشند.

برای حل این مسئله، تریدرها نیاز داشتند تا به یک رویکرد جدید دست پیدا کنند. یک EMA (9 روزه) از خط MACD روی خود خط MACD نمایش داده شدُ که به آن خط سیگنال (signal line) گفته میشود.

خط سیگنال یا DEA به عنوان EMA (9 روزه) از احتلاف بین EMA 12 و EMA 26 محاسبه میشود.

DIFF = EMA 12 – EMA 26 and

DEA = EMA (DIFF, 9)

خط سیگنال به تریدرها در تصمیمگیری برای خرید و فروش کمک میکند. اگر خط MACD از زیر خط سیگنال عبور کند، احتمال دارد تریدرها برای خرید یک سهم اقدام کنند. اگر خط MACD از بالا خط سیگنال عبور کند، احتمال دارد تریدرها برای فروش یک سهم اقدام کنند.

چگونه اندیکاتور مکدی را مطالعه کرد؟

MACD میتواند مثبت یا منفی باشد. مقدار MACD زمانی مثبت است که EMA (12 روزه) (خط آبی) بالاتر از EMA (26 روزه) قرار گیرد. توجه کنید که زمانی که قیمت یک سهم در حال افزایش است، میانگین کوتاهمدت معمولاً بیشتر از میانگین متحرک بلندمدت خواهد بود. این امر به این دلیل است که میانگین کوتاهمدت نسبت به میانگین بلندمدت، به قیمت فعلی بازار بیشتر واکنش نشان میدهد. بنابراین، یک مقدار مثبت نشاندهنده مومنتوم مثبت در سهم است. هر چه مومنتوم بیشتر باشد، مقدار بزرگتر خواهد بود.

زمانی که EMA (12 روزه) زیر EMA (26 روزه) قرار بگیرد، مقدار MACD منفی است. یک مقدار منفی نشاندهنده مومنتوم منفی در سهم است. هر چه مقدار MACD بزرگتر باشد، قوت روند نزولی بیشتر خواهد بود.

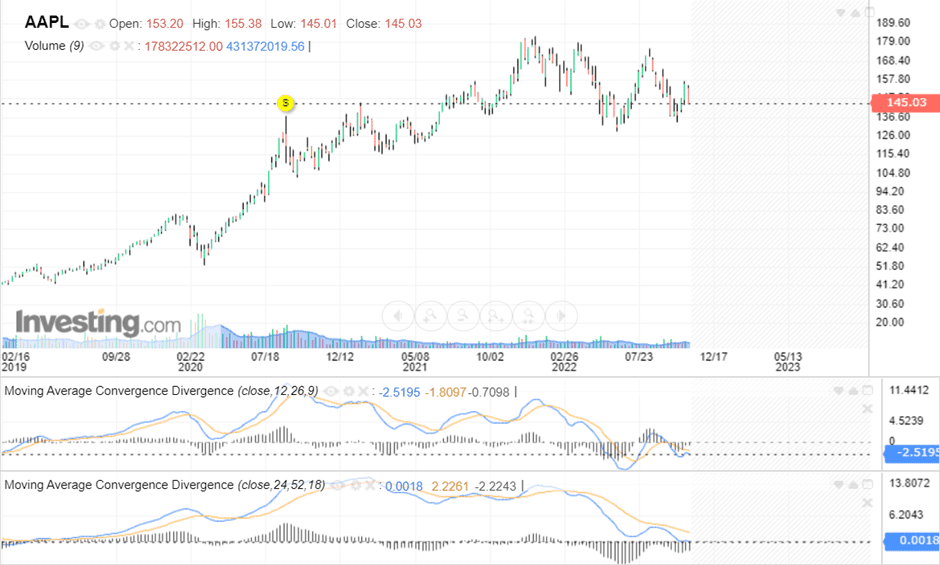

نمودار مکدی

نمودار بالا، نمودار قیمت روزانه شرکت اپل (AAPL) را نشان میدهد. این نمودار نشان میدهد که در ماه اوت ۲۰۲۲، خط EMA (12 روزه) از زیر خط EMA (26 روزه) عبور کرده است. بعد از آن، مومنتوم مثبت در قیمت سهام اپل مشاهده شد. در آوریل ۲۰۲۲، خط EMA (12 روزه) از بالای خط EMA (26 روزه) عبور کرد. پس از آن، یک روند نزولی مشاهده شد.

چگونه میتوان از مکدی استفاده کرد؟

اندیکاتور MACD قدرت روند قیمت یک اوراق بهادار را شناسایی میکند. در ابتدا ممکن است به نظر برسد که پیچیده است، زیرا به یک مفهوم آماری به نام میانگین متحرک نمایی (EMA) پایبند است. با این حال، MACD اصولاً به تریدرها کمک میکند تا تشخیص دهند یک مومنتوم جدید در قیمت یک اوراق بهادار به تغییر روند تا تشخیص دهند که آیا تسارع اخیر در قیمت امنیت ممکن است به تغییر در روند زیرین آن اشاره داشته باشد. این به تریدرها کمک میکند تا تصمیمات مناسبی درباره ورود و خروج از معاملات خود بگیرند.

تنظیمات مکدی

تنظیمات پیشفرض MACD که توسط اکثر تریدرها هنگام ورود به معاملات استفاده میشود، شامل EMA 12 روزه، EMA 26 روزه و EMA 9 روزه هستند.

تنظیمات مناسب معاملات روزانه

میتوان از MACD برای معاملات روزانه با تنظیمات پیشفرض 12، 26، 9 استفاده کرد. با این حال، تریدرهای مختلف ممکن است در زمان معامله با نمودارهای 5 دقیقه، 15 دقیقه، 30 دقیقه، 1 ساعت و روزانه از تنظیمات مختلفی استفاده کنند.

بعضی از تریدرها برای معامله با نمودارهای 5 دقیقه، 15 دقیقه، 30 دقیقه، 1 ساعت و روزانه از تنظیمات (24) EMA (52) ،EMA و (18) EMA استفاده میکنند. تریدرها از تنظیماتی استفاده میکنند که برای آنها مناسب است.

تنظیمات مناسب نوسان گیری

نوسان گیری در موقعیتی بین معاملهگری روزانه و معاملهگری بلندمدت قرار دارد. در نوسان گیری، معاملات معمولاً از چند روز تا چند هفته طول میکشند. اگر MACD زیر صفر باشد و واگرایی مثبت پیدا کند، یک فرصت خرید طولی وجود دارد. در مقابل، اگر MACD بالای صفر باشد و واگرایی منفی پیدا کند، یک فرصت فروش کوتاه وجود دارد.

تنظیمات مناسب معاملات کوتاه مدت

به جای نگهداشتن یک پوزیشن برای چندین ساعت، روز یا هفته، تریدرهای استفادهکننده از روش اسکالپینگ (scalping) یا کوتاه مدت،ترجیح میدهند پوزیشن هایی در بازه چند دقیقه باز کنند تا به سود دست پیدا کنند. به طور معمول از EMA (50 روزه) و EMA (100 روزه) استفاده میکنند. اگر اندیکاتور 50-EMA از اندیکاتور 100-EMA عبور کند، این یک سیگنال خرید است.

تنظیمات مناسب نمودار ۵ دقیقهای

تنظیمات پیشفرض 12، 26، 9 میتوانند برای معاملات 5 دقیقهای استفاده شوند. برخی از تریدرها ترجیح میدهند که برای این استراتژی از تنظیمات 24، 52 و 18 استفاده کنند.

هیستوگرام مکدی چیست؟

هیستوگرام MACD عمدتا برای پیشبینی نوسانات قیمت و وارونگیهای روند استفاده میشود. زمانی که خط MACD (خط آبی) از زیر خط سیگنال (خط نارنجی) عبور میکند، یک هیستوگرام بالای خط صفر نمایش داده میشود. زمانی که خط MACD (خط آبی) زیر خط سیگنال (خط نارنجی) قرار گیرد، یک هیستوگرام زیر خط صفر نمایش داده میشود.

Histogram = MACD – Signal Line

علاوه بر این، فراز و نشیب های بسیار زیاد در هیستوگرام به ترتیب نشاندهنده کاهش مومنتوم به سمت بالا و پایین میباشند. زمانی که این اتفاق میافتد، احتمالاً نمودار به میانگین خود باز میگردد.

چگونه میتوان با تقاطع خطوط مکدی معامله کرد؟

تقاتطع MACD زمانی اتفاق میافتد که خط MACD با خط سیگنال همخط میشود. تقاطع ها زمانی بسیار مفید هستند که با روند کنونی هماهنگ هستند. اگر زمانی که یک سهم در بازه طولانی مدت از روند صعودی قرار دارد خط MACD در حین یک اصلاح نزولی از زیر خط سیگنال عبور کند، یک سیگنال خرید قوی را تایید میکند.

اگر زمانی که یک سهم در بازه طولانی مدت از روند نزولی قرار دارد، خط MACD در حین یک اصلاح صعودی از بالای خط سیگنال عبور کند، یک سیگنال فروش قوی را تایید میکند.

اندیکاتور MACD زمانی به خوبی عمل میکند که روندهای واضحی در حرکت قیمت سهام وجود داشته باشد. با این حال، زمانی که بازار به صورت افقی حرکت میکند ممکن است تقاطع های MACD سیگنالهای نادرستی را ارائه دهند.

چگونه با واگرایی مکدی معامله کرد؟

واگرایی MACD اصولاً برای پیشبینی معاملات استفاده میشود. واگرایی زمانی اتفاق میافتد که MACD یک روند صعودی یا نزولی را پیشبینی کند که از روند های صعودی و نزولی مشابه در قیمت آن سهم بیشتر یا کمتر است.

واگرایی صعودی مکدی

زمانی که MACD دو کف صعودی مشابه با دو کف نزولی در قیمت یک سهم داشته باشد، واگرایی صعودی اتفاق میافتد. زمانی که روند بلندمدت مثبت باقی میماند، یک سیگنال صعودی را تایید میکند.

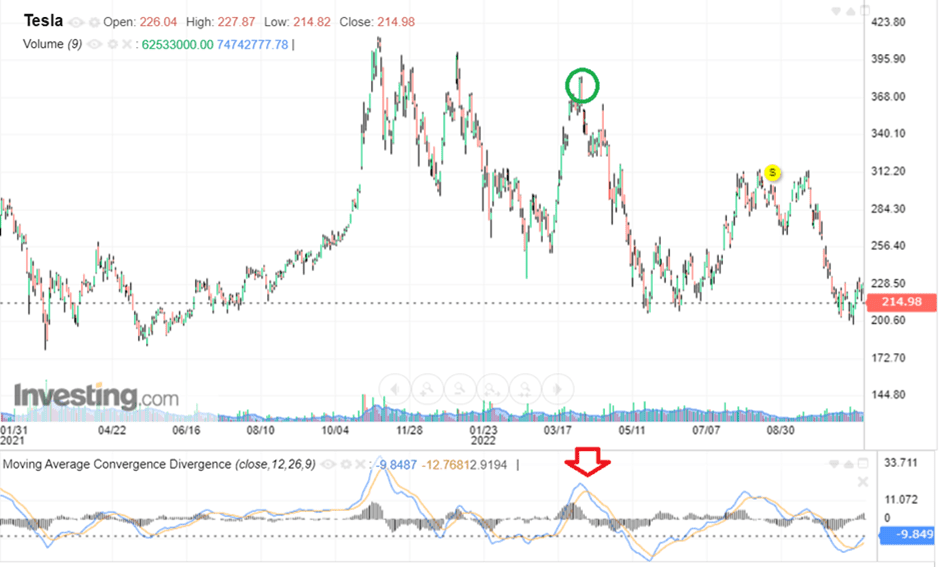

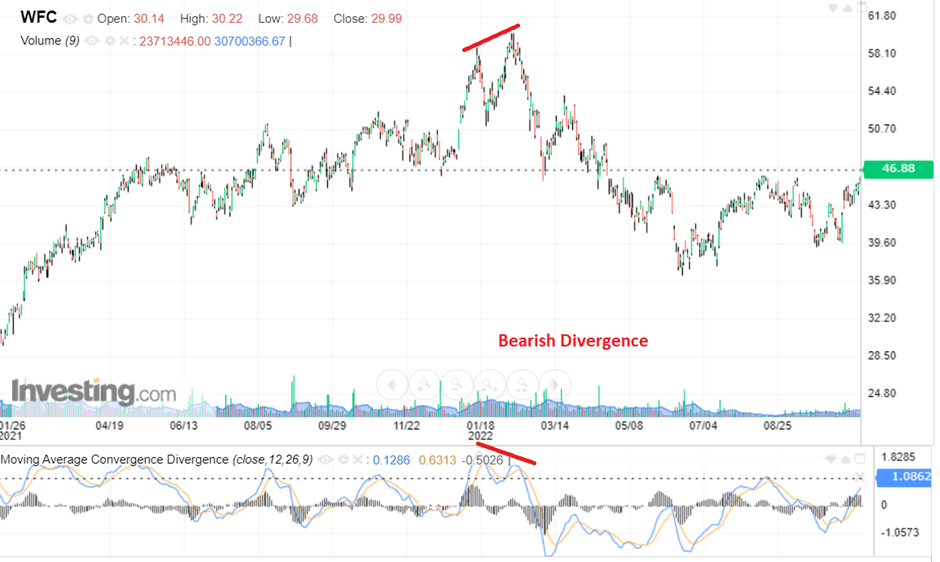

واگرایی نزولی مکدی

برخلاف این، زمانی که MACD دو سقف نزولی مشابه با دو سقف صعودی در قیمت یک سهم داشته باشد، واگرایی نزولی اتفاق میافتد. زمانی که روند بلندمدت منفی باقی میماند، یک سیگنال نزولی را تایید میکند.

با این حال، استراتژی فوق کمتر قابل اعتماد است. ممکن است مواردی وجود داشته باشد که برخی تریدرها حتی زمانی که روند بلندمدت نزولی یا صعودی است، از واگرایی های صعودی یا نزولی استفاده کنند زیرا این واگرایی ها میتوانند نشانگر تغییر در روندها باشند.

مقایسه اندیکاتور MACD با RSI

هر دو شاخص قدرت نسبی (RSI) و میانگین متحرک همگرایی/واگرایی (MACD) از اندیکاتورهای مومنتوم هستند که ارتباط بین دو میانگین متحرک قیمت سهم را نشان میدهند.

شاخص RSI بر اساس مقیاس 1 تا 100 اندازهگیری میشود. زمانی که مقدار RSI بین 70 و 100 قرار دارد، نشاندهنده این است که سهم به شدت خریداری شده است و زمان کاهش قیمت آن فرا رسیده است. زمانی که مقدار بین 0 و 30 است، نشاندهنده این است که سهم به شدت فروخته شده است و زمان اصلاح صعودی قیمت آن است. هنگام استفاده از RSI، عددی بالاتر از 50 نشاندهنده صعودی بودن بازار است، در حالی که عدد زیر 50 نشاندهنده نزولی بودن بازار است.

MACD ارتباط بین دو میانگین متحرک نمایی را ارزیابی میکند، در حالی که RSI حرکت قیمت را نسبت به بالاترین و پایینترین قیمتهای اخیر نظارت میکند.

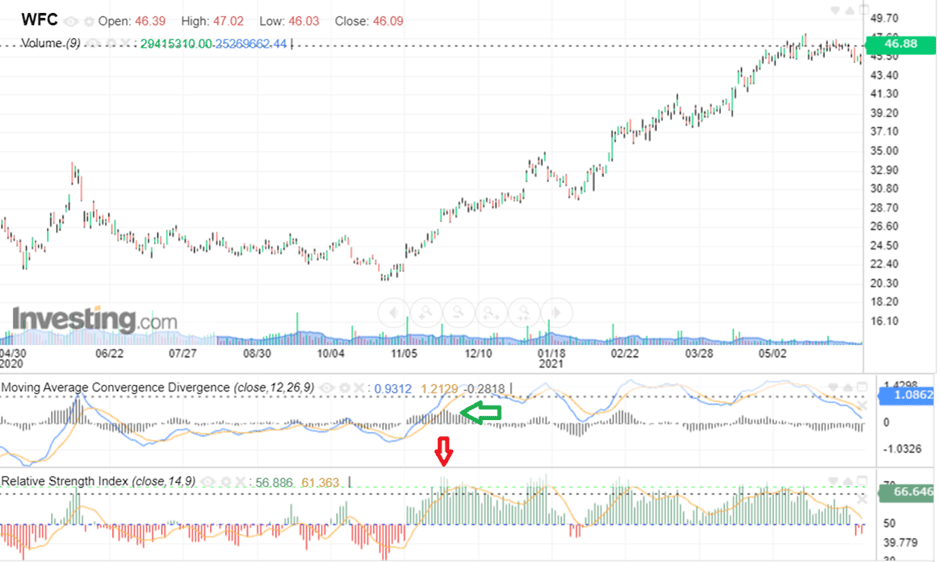

هر دوی این اندیکاتورها میزان مومنتوم بازار را ارزیابی می کنند، اما به دلیل ارزیابی پارامترهای متفاوت، ممکن است نتایج مختلفی تولید کنند. ممکن است مواردی وجود داشته باشد که RSI ممکن است برای یک دوره مداوم مقداری بالاتر از 70 نشان دهد در حالی که MACD مقدار مثبتی نشان میدهد.

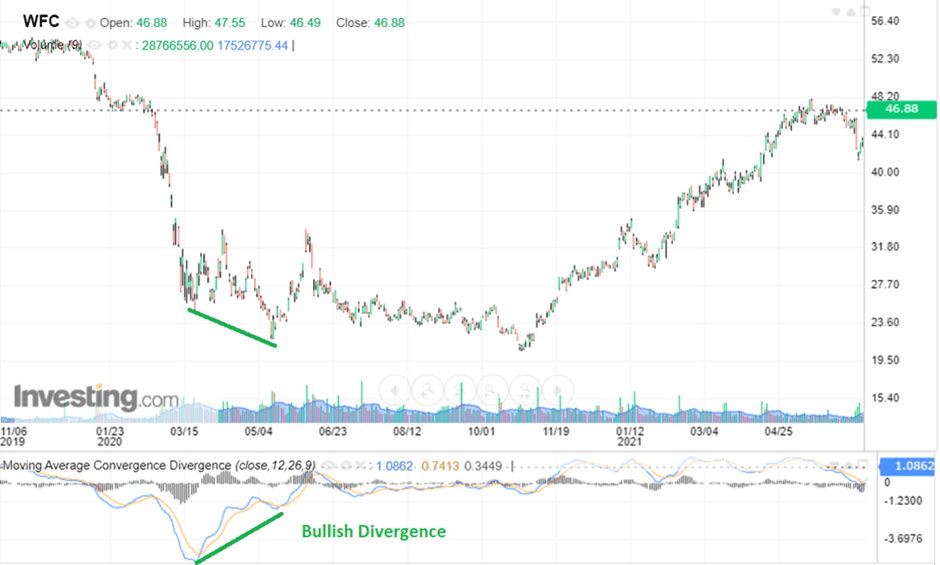

نمودار بالا دادههای نمودار قیمت روزانه Wells Fargo (WFC) از آوریل 2020 تا ژوئن 2021 را نشان میدهد. در نوامبر 2020، مقدار RSI به بالای 70 افزایش یافته و MACD مقدار مثبتی را نشان داده است.

مکدی، یک اندیکاتور تاخیری!

دادههایی که در MACD استفاده میشود بر اساس رفتار قیمتهای گذشته یک سهام است. از آنجا که بر اساس دادههای گذشته عمل میکند، ناگزیراً باید در نشلت دادن قیمت تاخیر دارد و این امر باعث میشود که MACD یک اندیکاتور تأخیری باشد. علاوه بر این، با توجه به اینکه یک اندیکاتور تأخیری است، اعلام میکند که تایید حرکت آینده قیمت سهام باید قبل از اجرای سیگنال اتفاق بیافتد.

MACD یک ابزار مهم در دسته میانگین متحرک است و بهترین زمان استفاده از آن در معاملات با دادههای روزانه است. همچنین تقاطع MACD از بالا یا پایین خط سیگنال ممکن است به برخی تریدرها سیگنال جهتی دهد، مانند عبور از 9 روزه و 14 روزه SMAs.

زمانی که با تقاطع و واگرایی MACD ترکیب میشود، MACD یک اندیکاتور روند و مومنتوم مهم است که سیگنالهای واضح خرید و فروش ارائه میدهد. برای ضفافیت بیشتر، ممکن است از این اندیکاتور به همراه روش های تکندیگر استفاده شود.

یکی از محدودیتهای اصلی استفاده از MACD این است که نمیتواند همه وارونگیها را به درستی پیشبینی کند. MACD همیشه تحلیل دقیقی از روندها ارائه نمیدهد. گاهی اوقات سیگنالهای روند ممکن است قبل از وقوع یک وارونگی، شکست خورده یا حرکت کمی نشان دهند. MACD ممکن است به تغییرات در مسیر حرکت کنونی قیمت واکنش سریعی نشان دهد زیرا وزن بیشتری به دادههای بهروزتر داده میشود. عبور خطوط MACD باید توسط تریدرها مشاهده شود، اما برای بهترین نتایج باید با سایر شاخصهای تکنیکال ترکیب شوند.

ترجمه شده توسط مجله خبری نیپوتو

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید