3 سال پیش

زمان مطالعه : 5 دقیقه

مقدمه ای بر نظریه موج الیوت (Elliott Wave)

کاربرد نظریه موج الیوت

نظریه موج الیوت شکلی از تحلیل تکنیکال است. نظریه موج الیوت به دنبال الگوهای قیمت درازمدت تکرارشونده مرتبط با تغییرات مداوم در احساسات سرمایه گذار و روانشناسی است.

رالف نلسون الیوت (Ralph Nelson Elliott) نظریه موج الیوت را در دهه 1930 ارائه داد. الیوت معتقد بود که بازارهای سهام، که عموماً تصور میشود تا حدودی تصادفی و آشفته رفتار میکنند، در واقع با الگوهای تکراری معامله میشوند.

در این مقاله، نگاهی به تاریخچه نظریه امواج الیوت و نحوه اعمال آن در معاملات خواهیم داشت.

نکات مهم

- نظریه موج الیوت شکلی از تحلیل تکنیکال است. نظریه موج الیوت به دنبال الگوهای قیمت درازمدت تکرارشونده مرتبط با تغییرات مداوم در احساسات سرمایه گذار و روانشناسی است.

- این نظریه، امواج محرک ایجاد کننده یک الگو و امواج اصلاحی مخالف روند بزرگتر را، شناسایی می کند.

- هر مجموعه ای از امواج، در درون مجموعه بزرگتری از امواج قرار گرفته است که به همان تکانه یا الگوی اصلاحی پایبند است، و به عنوان یک رویکرد فراکتالی سرمایه گذاری توصیف می شود.

امواج

الیوت پیشنهاد کرد که روندهای قیمتی، ناشی از روانشناسی غالب سرمایه گذاران است. او دریافت که نوسانات در روانشناسی جمعی، همیشه در همان الگوهای فرکتال تکرار شونده یا امواج بازارهای مالی ظاهر می شود.

در این رابطه بخوانید : معاملات الگوریتمی (Algo Trading) چیست؟ و چگونه عمل میکند؟

نظریه الیوت تا حدودی به نظریه داو (Dow theory) شباهت دارد زیرا هر دو دریافتند که قیمت سهام با امواج حرکت می کند. از آنجایی که الیوت همچنین، ماهیت «فرکتال» بازارها را تشخیص داد، توانست آنها را با جزئیات بسیار بیشتری تحلیل کند. فراکتال ها ساختارهای ریاضی هستند که در مقیاسی کوچکتر، به مراتب خود را تکرار می کنند. الیوت کشف کرد که الگوهای قیمت شاخص سهام به همین ترتیب ساختار یافته است. او سپس بررسی کرد که چگونه می توان از این الگوهای تکرار شونده به عنوان شاخص های پیش بینی کننده روند بازار آتی استفاده کرد.

پیش بینی بازار بر اساس الگوهای موج

الیوت بر اساس ویژگی های قابل اعتمادی که در الگوهای موجی کشف کرده بود، بازار سهام را به دقت پیش بینی کرد. یک موج محرک (impulse-wave)، که شبکه در همان جهت روند بزرگتر حرکت می کند، همیشه پنج موج را در الگوی خود نشان می دهد. از سوی دیگر، یک موج اصلاحی (corrective wave) خالص در جهت مخالف روند اصلی حرکت می کند. در مقیاس کوچکتر، در درون هر یک از امواج تکانشی، پنج موج دوباره می توان یافت.

الگوی بعدی تا بی نهایت در مقیاس های کوچکتر تکرار می شود. الیوت این ساختار فرکتال را در بازارهای مالی در دهه 1930 کشف کرد، اما تنها چند دهه بعد دانشمندان فراکتالها را تشخیص دادند و آنها را به صورت ریاضی نشان دادند.

در بازارهای مالی، می دانیم که «آنچه بالا می رود، باید پایین بیاید»، زیرا حرکت قیمت به سمت بالا یا پایین همیشه با یک حرکت مخالف همراه است. حرکت قیمت به روندها و اصلاحات تقسیم می شود. روندها جهت اصلی قیمت ها را نشان می دهند، در حالی که اصلاحات برخلاف روند حرکت می کنند.

تفسیر نظریه موج الیوت

نظریه موج الیوت به صورت زیر تفسیر می شود:

- پنج موج در جهت روند اصلی حرکت می کنند و به دنبال آن سه موج در یک اصلاح (در مجموع یک حرکت 5-3) حرکت می کنند. سپس این حرکت 5-3 تبدیل به دو بخش فرعی، حرکت موج بالاتر بعدی می شود.

- الگوی 5-3 اصلی ثابت می ماند، اگرچه ممکن است بازه زمانی هر موج متفاوت باشد.

نمودار زیر، از هشت موج (پنج خالص به بالا و سه خالص پایین) با برچسب های 1، 2، 3، 4، 5، A، B و C تشکیل شده است.

امواج 1، 2، 3، 4 و 5 یک ضربه و امواج B ،A و C یک اصلاح را تشکیل می دهند. محرک پنج موجی به نوبه خود موج 1 را در بزرگترین درجه بعدی و اصلاح سه موجی موج 2 را در بزرگترین درجه بعدی تشکیل می دهد.

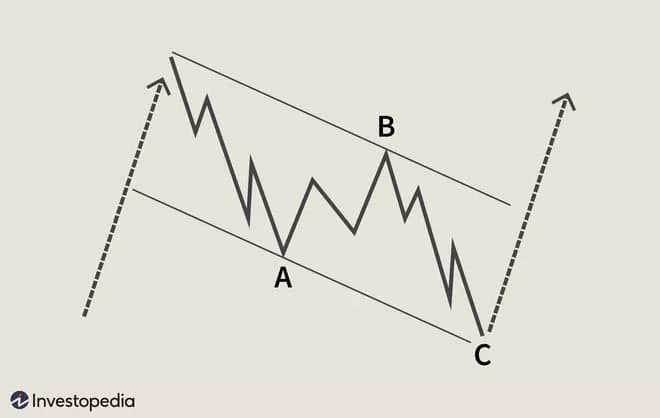

موج اصلاحی معمولاً دارای سه حرکت قیمت متفاوت است، دو حرکت در جهت اصلاح اصلی (A و C) و یکی مخالف آن (B). امواج 2 و 4 در تصویر بالا اصلاحی هستند، و ساختار آنها معمولا به شکل زیر است:

همچنین بخوانید : الگوریتم اجماع اثبات سوزاندن چیست؟ و چگونه کار میکند؟

توجه داشته باشید که در این تصویر، امواج A و C در جهت روند یک درجه بزرگتر حرکت می کنند، بنابراین محرک هستند و از پنج موج تشکیل شده اند. در مقابل، موج B خلاف روند حرکت میکند و در نتیجه اصلاحی است و از سه موج تشکیل شده است.

تشکیل موج محرک و به دنبال آن یک موج اصلاحی، یک درجه موج الیوت را تشکیل می دهد که از روندها و روندهای مخالف تشکیل شده است.

همانطور که در الگوهای تصویر بالا مشاهده میکنید، پنج موج همیشه به سمت بالا حرکت نمی کنند و همچنین سه موج همیشه به سمت پایین حرکت نمی کنند. به عنوان مثال، هنگامی که روند با درجه بزرگتر نزولی است، دنباله پنج موج نیز پایین است.

درجه موج

الیوت 9 درجه از امواج را شناسایی کرد و آنها را به صورت زیر از بزرگترین به کوچکترین نامگذاری کرد:

- قرنها (Grand Super Cycle)

- حدود 40 تا 70 سال (Super Cycle)

- یک تا چند سال (Cycle)

- چند ماه تا یکی 2 سال (Primary)

- چند هفته تا چند سال (Intermediate)

- چند هفته (Minor)

- چند روز (Minute)

- چند ساعت (Minuette)

- چند دقیقه (Sub-Minuette)

از آنجایی که امواج الیوت یک فراکتال هستند، درجات موج از نظر نظریه بزرگتر و کوچکتر از موارد ذکر شده در بالا گسترش می یابند.

برای استفاده از این نظریه در معاملات روزمره، ممکن است معامله گر یک موج محرک با روند صعودی را شناسایی کند، بر اساس آن سهمی را خریداری کند و سپس آن را بفروشد، زیرا الگوی پنج موج کامل می شود و بازگشت روند در راه است.

محبوبیت نظریه موج الیوت

در دهه 1970، اصول موج الیوت از طریق تلاش ای. جی فراست (A.J. Frost) و رابرت پرچتر (Robert Prechter) به محبوبیت رسید. آنها در کتاب افسانهای خود، به نام اصول موج الیوت: کلید رفتار بازار، بازار صعودی دهه 1980 را پیشبینی کردند.

سخن آخر

متخصصان موج الیوت تأکید می کنند که صرفاً به دلیل فراکتال بودن بازار، به راحتی قابل پیش بینی نیست. دانشمندان یک درخت را نیز به عنوان یک فراکتال می شناسند، اما این موضوع به این معنی نیست که کسی بتواند مسیر هر یک از شاخه های آن را پیش بینی کند. از نظر کاربرد عملی، اصول موج الیوت مانند سایر روش های تحلیلی طرفداران و مخالفان خود را دارد.

یکی از نقاط ضعف مهم این نظریه، این است که تمرینکنندگان همیشه میتوانند تفسیر خود از نمودارها را در عوض ضعف این نظریه سرزنش کنند. در صورت عدم موفقیت، تفسیری باز وجود دارد که یک موج چقدر طول می کشد تا کامل شود. با این اوصاف، معامله گرانی که به نظریه موج الیوت متعهد هستند، مشتاقانه از آن دفاع می کنند.

ترجمه شده توسط مجله خبری نیپوتو

در نیپوتو مارکت امکان خرید و فروش ارز دیجیتال برای شما فراهم شده است.

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید