1 سال پیش

زمان مطالعه : 7 دقیقه

نرخ بهره فدرال رزرو چه تاثیری بر بازار ارزهای دیجیتال دارد؟

به طور معمول، فدرال رزرو زمانی که می خواهد از رکود جلوگیری کند یا آن را کاهش دهد، به کاهش نرخ بهره روی می آورد، زیرا اعتبار ارزان تر می تواند به کسب و کارها و مصرف کنندگان کمک کند تا بیشتر خرج کنند و به رشد اقتصاد کمک کند.

کاهش نرخ بهره فدرال رزرو، یکی از مهمترین رویدادهای اقتصاد کلان است که میتواند مستقیماً بر بازارهای مالی، از جمله ارزهای دیجیتال تأثیر بگذارد. زمانی که فدرال رزرو نرخ بهره را پایین میآورد، هزینه وامگیری کاهش مییابد، نقدینگی افزایش پیدا میکند و در نتیجه، تمایل سرمایهگذاران به داراییهای پرریسکتر مانند بیتکوین و آلتکوینها بیشتر میشود.

چرا فدرال رزرو نرخ بهره را کاهش میدهد؟

فدرال رزرو معمولاً برای مقابله با رکود یا کندی رشد اقتصادی، نرخ بهره را پایین میآورد. هدف این سیاست، تحریک اقتصاد از طریق ارزانتر شدن وامها است.

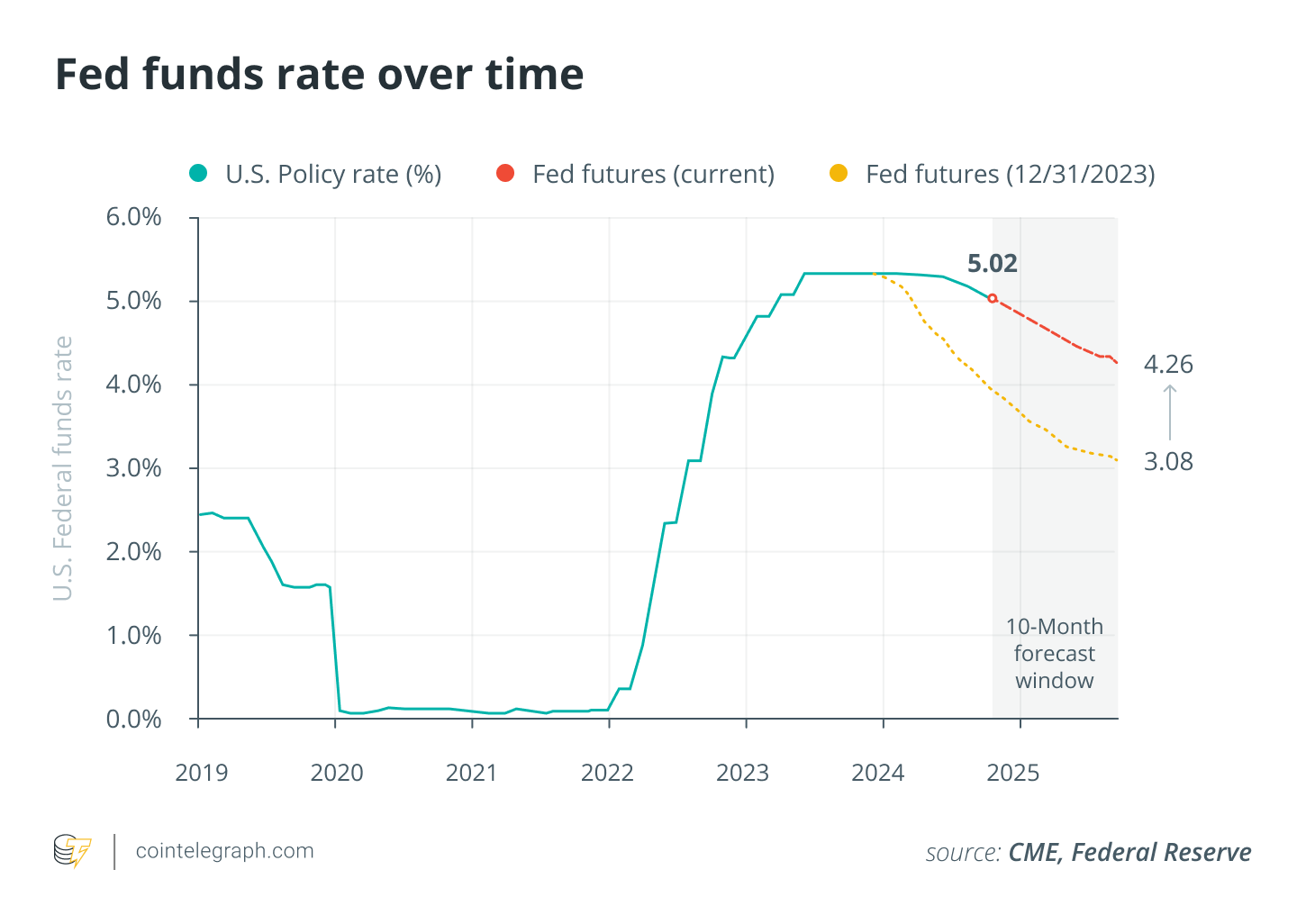

به عنوان مثال، انتظار میرود فدرال رزرو در سپتامبر 2024 نرخ بهره را 25 واحد پایه کاهش دهد تا از رشد ضعیف اقتصاد و تورم پایین جلوگیری کند.

در این رابطه بخوانید : به روز رسانی تپ روت بیت کوین چیست؟ و چه ویژگی هایی دارد؟

به طور معمول، فدرال رزرو زمانی که می خواهد از رکود جلوگیری کند یا آن را کاهش دهد، به کاهش نرخ بهره روی می آورد، زیرا اعتبار ارزان تر می تواند به کسب و کارها و مصرف کنندگان کمک کند تا بیشتر خرج کنند و به رشد اقتصاد کمک کند.

در این مقاله بررسی میکنیم بازارهای سنتی و ارزهای دیجیتال چگونه به کاهش نرخ بهره واکنش نشان می دهند و چرا این موضوع برای سرمایه گذاران ارز دیجیتال اهمیت دارد.

آیا می دانستید؟ فدرال رزرو که در سال 1913 تأسیس شد، همیشه مورد اعتماد مردم آمریکا نبود. در واقع، در سالهای اولیه آن، مردم آنقدر نسبت به بانکداری مرکزی بدبین بودند که فدرال رزرو در یک دفتر موقت در زیرزمین ساختمان خزانهداری ایالات متحده فعالیت میکرد.

واکنش بازارهای سنتی به کاهش نرخ بهره

- بازار سهام:

کاهش نرخ بهره باعث رشد سهام میشود، زیرا هزینه تأمین مالی شرکتها کمتر میشود و سرمایهگذاران از اوراق قرضه به سمت سهام حرکت میکنند.

برای نمونه، در سال 2019 پس از سه نوبت کاهش نرخ بهره، شاخص S&P 500 بیش از 28٪ رشد کرد.

- بازار اوراق قرضه:

با کاهش نرخ بهره، بازده اوراق جدید پایینتر میآید اما اوراق قدیمی با نرخهای بالاتر ارزشمندتر میشوند. در نتیجه، قیمت اوراق افزایش مییابد.

تاثیر کاهش نرخ بهره فدرال رزرو بر بازار ارزهای دیجیتال

بازار کریپتو، علیرغم ماهیت غیرمتمرکز، همچنان به سیاست های اقتصاد کلان مانند کاهش نرخ بهره فدرال رزرو واکنش نشان می دهد.

هنگامی که فدرال رزرو نرخ بهره را کاهش می دهد، نقدینگی در سیستم مالی افزایش می یابد، زیرا وام گرفتن برای مشاغل و مصرف کنندگان به طور یکسان ارزان تر می شود. این افزایش نقدینگی اغلب به بازار کریپتو سرازیر میشود، زیرا داراییهای سنتی مانند اوراق قرضه و حسابهای پسانداز بازده کمتری را ارائه میدهند و سرمایهگذاران را به سمت جایگزینهای با بازده بالاتر و ریسکپذیرتر مانند ارزهای دیجیتال سوق میدهند.

نمونه تاریخی:

در سال 2020، زمانی که فدرال رزرو نرخ بهره را تقریباً به صفر رساند، قیمت بیتکوین از حدود 7000 دلار به بیش از 28000 دلار رسید.

همچنین بخوانید : آوالانچ چیست؟ و چه ویژگی هایی دارد؟

با این حال، افزایش نقدینگی میتواند نوسانات شدید و شکلگیری حبابهای قیمتی را نیز به همراه داشته باشد.

نرخ بهره پایینتر امکان ورود سرمایه بیشتری را فراهم میکند، اما همانطور که اشاره شد خطر ایجاد حبابهای قیمتی را نیز به همراه دارد، در این شرایط بازار بیش ارزشگذاری میشود و در برابر اصلاحات شدید آسیبپذیر میشود.

سرمایهگذارانی که در چنین دورههایی وارد بازار کریپتو میشوند باید بدانند که اگرچه کاهش نرخ بهره ممکن است قیمتها را در کوتاهمدت افزایش دهد، اما به دنبال آن احتمال رکود قابلتوجه را نیز افزایش میدهد.

چرا سرمایه گذاران ارز دیجیتال باید به اقدامات فدرال رزرو توجه کنند؟

موسسات مالی بزرگ، صندوق های پوشش ریسک و مدیریت دارایی در حال حاضر به شدت در بازار کریپتو فعال هستند و استراتژی های معاملاتی آنها اغلب با فعالیت در بازار سنتی هماهنگ است. هنگامی که فدرال رزرو نرخ بهره را کاهش می دهد، این موسسات ممکن است سرمایه را به دارایی های پرریسک تر مانند کریپتو تخصیص دهند و آن را به عنوان بخشی از استراتژی مدیریت ریسک گسترده خود در نظر بگیرند.

همانطور که گفته شد، نرخ بهره پایین باعث افزایش نقدینگی می شود، به این معنی که افراد بیشتری به دنبال سرمایه گذاری های سودآور هستند. از آنجایی که اوراق قرضه و سایر داراییهای امن بازدهی پایینتری را در هنگام نرخ بهره پایین ارائه میکنند، سرمایهگذاران به ویژه نهادی برای بازدهی بالاتر به بیتکوین و آلتکوینها روی می آورند. این هجوم سرمایه سازمانی اغلب قیمتها را افزایش میدهد، تقاضای بیشتری ایجاد میکند و روند صعودی را در بازار کریپتو تحریک میکند.

با این حال، سرمایه گذاران کریپتو، به ویژه آنهایی که تحمل ریسک کمتری دارند، باید در این دوره ها محتاط باشند. کاهش نرخ بهره میتواند منجر به افزایش سریع قیمت و به دنبال آن رکود شدید شود.

سرمایه گذاران خرد که اغلب بیشتر در معرض این نوسانات هستند، باید به زمان و میزان کاهش نرخ بهره توجه زیادی داشته باشند.

درک اینکه چگونه سیاستهای فدرال رزرو بر بازار تأثیر میگذارد، میتواند به سرمایهگذاران ارزهای دیجیتال کمک کند تا تصمیمات آگاهانهتری بگیرند و دورههای افزایش ریسک را بهتر پشت سر بگذارند.

داده های تاریخی: کاهش نرخ بهره فدرال رزرو و قیمت ارزهای دیجیتال

بحران مالی 2008

اقدام فدرال رزرو: در واکنش به بحران مالی جهانی، فدرال رزرو نرخ بهره را نزدیک به صفر کاهش داد.

واکنش بازار کریپتو: بیت کوین در این زمان متولد شد و بسیاری پیدایش بیت کوین را واکنشی به بی ثباتی سیستم های مالی سنتی می دانند.

کاهش نرخ بهره فدرال رزرو در سال 2019

اقدام فدرال رزرو: فدرال رزرو در سال 2019 با هدف گسترش رشد اقتصادی در میان تنش های تجاری و کند شدن رشد، نرخ بهره را سه بار کاهش داد.

واکنش بازار کریپتو: بیت کوین از حدود 3700 دلار در اوایل سال 2019 به بیش از 7000 دلار در پایان سال رسید. آلتکوینها نیز با روی آوردن سرمایهگذاران به ارزهای دیجیتال، رشد قابل توجهی را تجربه کردند.

پاسخ به همه گیری 2020

اقدام فدرال رزرو: در واکنش به COVID-19، فدرال رزرو در مارس 2020 نرخ بهره را تقریباً به صفر کاهش داد.

واکنش بازار کریپتو: بیت کوین و بازار کریپتو شاهد رشد انفجاری بودند. بیت کوین از 7000 دلار در ماه مارس به بیش از 28000 دلار تا دسامبر 2020 رسیده بود، زیرا نقدینگی به همه دارایی های پرریسک، از جمله ارزهای دیجیتال سرازیر شد.

نرخ بهره بالا 2023–2024

اقدام فدرال رزرو: پس از افزایش شدید نرخ بهره برای مبارزه با تورم، فدرال رزرو در بیشتر سال 2023 نرخ بهره را بین 5.25% تا 5.50% نگه داشت. با کاهش تورم، فدرال رزرو در اواخر سال 2024 سیگنال کاهش احتمالی را داد.

واکنش بازار کریپتو: در طول سال 2023، عملکرد بیت کوین نسبتاً ثابت بود و بین 25000 تا 30000 دلار در نوسان بود و نرخ بهره بالا شور و شوق سرمایه گذاران را کاهش داد. با این حال، انتظارات برای کاهش نرخ بهره در اواخر سال 2024 منجر به افزایش علاقه به سرمایهگذاریهای کریپتو شد.

آیا می دانستید؟ سرمایه گذاری نهادی در بیت کوین در سال 2020 به طور چشمگیری افزایش یافت و شرکت هایی مانند MicroStrategy و Tesla مقادیر قابل توجهی بیت کوین خریدند. MicroStrategy به تنهایی بیش از 1 میلیارد دلار بیت کوین در آن سال خریداری کرد.

اثرات بلندمدت کاهش نرخ بهره بر بازار کریپتو

- تقویت نقش بیتکوین بهعنوان ذخیره ارزش:

در دورههای نرخ بهره پایین و نگرانی از تورم، بیتکوین بیشتر به عنوان “طلای دیجیتال” شناخته میشود.

- افزایش سرمایهگذاری و نوآوری:

هزینه پایین وامگیری، سرمایه بیشتری را به سمت استارتآپهای بلاکچینی و پروژههای DeFi جذب میکند.

- خطر تشکیل حباب قیمتی:

نقدینگی زیاد میتواند باعث رشد سریع قیمتها و در نهایت سقوط شدید بازار شود — مشابه اتفاقی که در سالهای 2020 و 2021 افتاد.

جمعبندی

کاهش نرخ بهره فدرال رزرو معمولاً باعث افزایش قیمت ارزهای دیجیتال میشود. زیرا نقدینگی بالا و بازدهی پایین بازارهای سنتی، سرمایهگذاران را به سمت داراییهای دیجیتال سوق میدهد.

اما در کنار فرصت رشد، ریسک نوسانات بالا و اصلاحات شدید قیمتی نیز وجود دارد.

درک سیاستهای پولی فدرال رزرو، برای هر سرمایهگذار کریپتو ضروری است تا بتواند تصمیمهای هوشمندانهتری در بازار پرنوسان ارزهای دیجیتال بگیرد.

ترجمه شده توسط مجله خبری نیپوتو

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید