3 سال پیش

زمان مطالعه : 10 دقیقه

چرا به روزرسانی مرج نمیتواند اتریوم را از سقوط قیمت در ماه سپتامبر نجات دهد؟

اتر (ETH)، پس از افزایش تقریبا 90 درصدی از پایین ترین سطح خود در حدود 880 دلار در ماه ژوئن، در ماه سپتامبر از خطر ریزش قیمت در امان نیست.

داده های بازار آپشن، عوامل اقتصادی کلان و سیگنال های تکنیکال حاکی از آن است که با وجود ادغام، کاهش قیمت اتریوم محتمل است.

اتر (ETH)، پس از افزایش تقریبا 90 درصدی از پایین ترین سطح خود در حدود 880 دلار در ماه ژوئن، در ماه سپتامبر از خطر ریزش قیمت در امان نیست.

بیشتر حرکت صعودی توکن به به روزرسانی مرج نسبت داده میشود، ارتقای فنی که اتریوم را به پروتکل اثبات سهام (PoS) تبدیل میکند که برای 15 سپتامبر برنامه ریزی شده است.

در این رابطه بخوانید : رله (Relay) چیست؟ انواع رله و کاربرد آنها

اما علیرغم ثبت رشد چشمگیر بین ژوئن و سپتامبر، اتر همچنان تقریباً 70 درصد پایینتر از رکورد بالای 4950 دلاری خود از نوامبر 2021 معامله میشود. بنابراین، احتمال ادامه روند نزولی آن وجود دارد.

نمودار قیمت هفتگی ETH/USD. منبع: TradingView

در ادامه سه شاخص بازار نزولی اتریوم را بررسی میکنیم که نشان می دهد چرا احتمال نزول بیشتر وجود دارد.

فروش با خبر، خرید با شایعه

بر اساس دادههای گلسنود از صرافی دریبیت (Deribit)، معاملهگران آپشن اتریوم پیشبینی میکنند که قیمت اتر از سطح فعلی 1540 دلار قبل از ادغام به 2200 دلار برسد. برخی حتی پیش بینی میکنند قیمت آن به 5000 دلار برسد اما اشتیاق زیادی برای دوران پس از انتقال به PoS وجود ندارد.

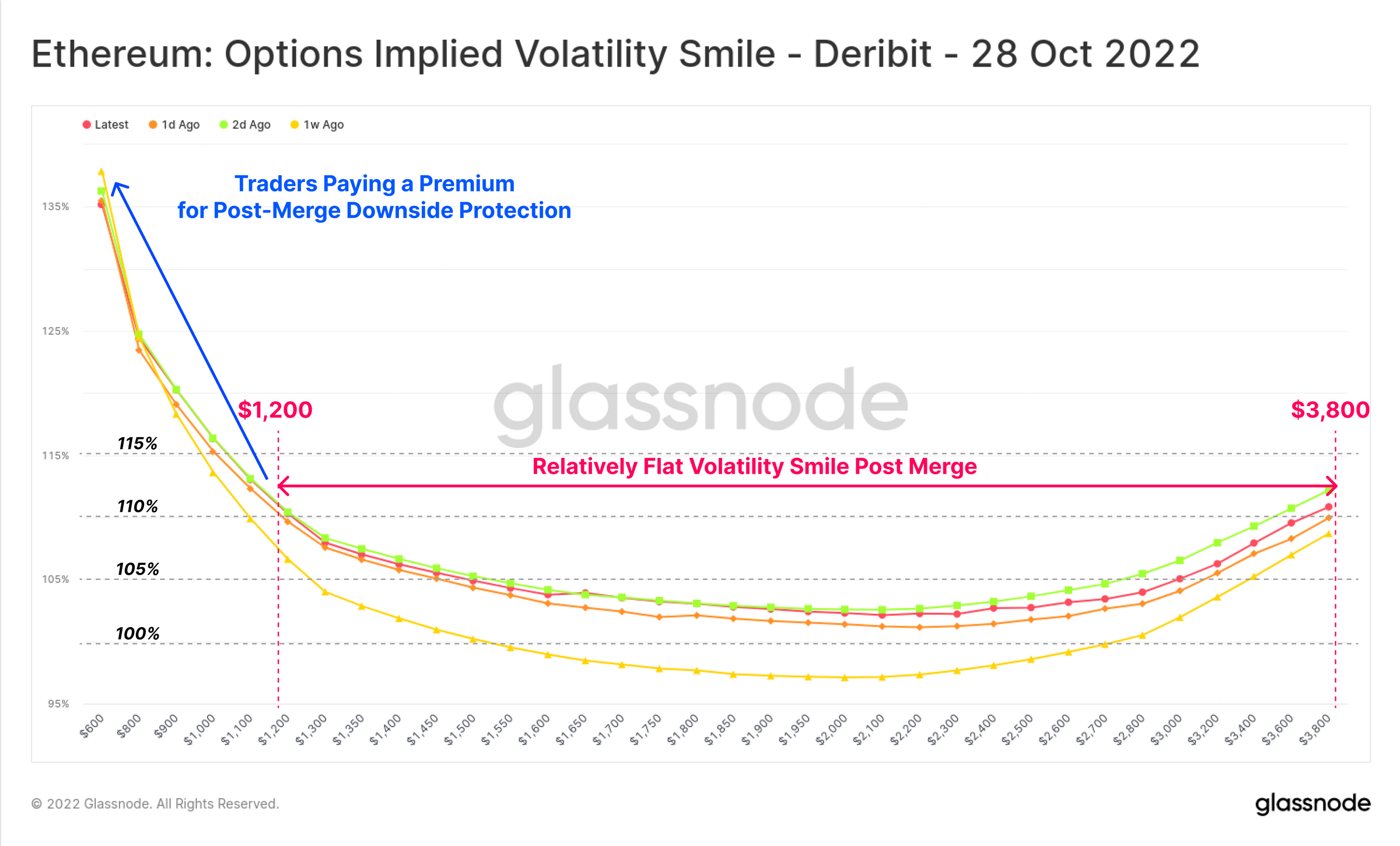

به نظر می رسد پس از ادغام، تقاضا برای استفاده از قرار دادهای محافظ در برابر روند نزولی در میان معامله گران وجود داشته باشد، که در معیاری به نام “لبخند نوسانات ضمنی آپشن” (OIVS) نشان داده شده است.

شاخص OIVS نوسانات ضمنی آپشن ها را برای قیمت های توافقی در تاریخ های سررسید خاص نشان می دهد. بنابراین، قراردادهای آپشن با سود بیشتر معمولاً منجر به نوسانات ضمنی بیشتری می شوند و بالعکس.

به عنوان مثال، بررسی شیب و شکل لبخند در نمودار سررسید آپشن اتریوم در 30 سپتامبر به معامله گران کمک می کند تا هزینه بر بودن نسبی آپشن ها را ارزیابی کنند و بررسی کنند بازار چه نوع ریسک هایی را در نظر می گیرد.

نمودار لبخند نوسانات ضمنی برای سررسید معاملات آپشن در 30 سپتامبر 2022. منبع: Glassnode

بنابراین، شیب رو به بالای لبخند یک تقاضای بزرگ خرید برای آپشن های خرید اتریوم را نشان میدهد که در ماه سپتامبر منقضی میشوند، یعنی معاملهگران مایل به پرداخت وجع تضمین یا پریمیوم برای حفظ موقعیت های معاملاتی لانگ هستند.

تحلیلگران گلسنود با استناد به نمودار OIVS زیر نوشتند: «پس از ادغام، دنباله سمت چپ نمودار با نوسانات ضمنی به طور قابل توجهی بالاتر قیمت گذاری می شود، که نشان می دهد معامله گران برای محافظت از قراردادهای اختیار فروش تحت تاثیر «فروش با اخبار» پس از ادغام وجه تضمین پرداخت می کنند.

نمودار OIVS برای سررسید معاملات آپشن اتریوم در 28 اکتبر 2022. منبع: گلسنود

به عبارت دیگر، معاملهگران اتر ریسک معاملات خود را در صورت وقوع فشار فروش تحت تاثیر اخبار، پوشش میدهند.

سیاست های انقباضی فدرال رزرو

رویدادهای کلان اقتصادی، خصوصا سیاست های انقباضی فدرال رزرو میتواند دلیل دیگری برای سقوط اتریوم پس از ادغام باشد.

هفته گذشته، جروم پاول، رئیس فدرال رزرو، تعهد این بانک به مهار تورم را تکرار کرد و خاطرنشان کرد که آنها “باید تا زمان کنترل تورم به اجرای سیاست های انقباضی ادامه دهند.” به عبارت دیگر، پاول و همکارانش احتمالاً در نشست سیاست گذاری بعدی خود در ماه سپتامبر، نرخ بهره را 0.5 تا 0.75 درصد افزایش خواهند داد.

همچنین بخوانید : وات کوین (WAT) چیست؟ و چگونه میتوان آن را برداشت کرد؟

با توجه به همبستگی مثبت رو به رشد بین بازار ارزهای دیجیتال و شاخصهای سنتی ریسک پذیری در برابر چشمانداز کاهش نقدینگی، افزایش نرخ بهره اخیراً خبر بدی برای اتریوم بوده است،. به عنوان مثال، ضریب همبستگی روزانه بین اتر و نزدک در 3 سپتامبر 85 درصد بود.

نمودار ضریب همبستگی روزانه ETH/USD و نزدک. منبع: TradingView

بنابراین، احتمال کاهش قیمت اتر در کنار داراییهای پرریسک زیاد است، به خصوص اگر نرخ بهره توسط فدرال رزرو 0.75 درصد افزایش یابد.

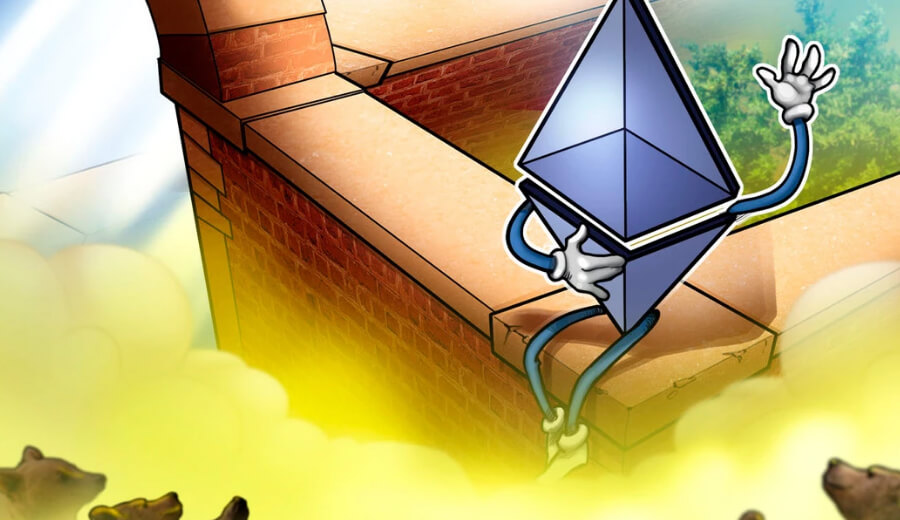

پرچم نزولی اتریوم

از منظر تحلیل تکنیکال، اتر در حال تشکیل چیزی شبیه یک الگوی پرچم نزولی در نمودار هفتگی خود است.

پرچمهای نزولی زمانی ظاهر میشوند که قیمت درون یک کانال صعودی موازی با سقف و کف، پس از یک ریزش سریع و قابل توجه تثبیت شود. به عنوان یک قاعده تحلیل تکنیکال، قیمت پس از خروج از کانال به اندازه طول روند نزولی قبلی (میله پرچم) کاهش می یابد.

اتر خط در این هفته خط روند پایین تر پرچم را به عنوان حمایت آزمایش کرد. از این محدوده اتریوم میتواند برای آزمایش مجدد خط روند بالای پرچم (2500 دلار) به عنوان مقاومت یا شکست به زیر خط روند پایینی برای ادامه روند نزولی غالب خود، حرکت کند.

با توجه به عواملی که مورد بحث قرار گرفت و همانطور که در نمودار زیر نشان داده شده است.، جفت ETH/USD خطر ورود به مرحله شکست پرچم نزولی در ماه سپتامبر را دارد.

پرچم نزولی در نمودار قیمت هفتگی ETH/USD. منبع: TradingView

بنابراین، هدف الگوی پرچم نزولی اتر نزدیک به 540 دلار در سال 2022 خواهد بود که تقریباً 65 درصد از قیمت امروز کمتر است.

ترجمه شده توسط مجله خبری نیپوتو

در نیپوتو مارکت امکان خرید و فروش شیبا اینو برای شما فراهم شده است.

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید