3 سال پیش

زمان مطالعه : 15 دقیقه

محاسبه صرف ریسک سهام (equity risk premium)

صرف ریسک سهام چیست و چگونه محاسبه میشود

صرف ریسک سهام (equity risk premium) یک پیشبینی بلندمدت است که نشان میدهد بازار سهام چقدر با ابزارهای بدهی بدون ریسک، عملکرد بهتری خواهد داشت.

صرف ریسک سهام (equity risk premium) یک پیشبینی بلندمدت است که نشان میدهد بازار سهام چقدر با ابزارهای بدهی بدون ریسک، عملکرد بهتری خواهد داشت.

سه مرحله محاسبه صرف ریسک به شکل زیر است:

- بازده مورد انتظار سهام را محاسبه کنید

- بازده مورد انتظار اوراق قرضه بدون ریسک را محاسبه کنید

- مابه التفاوت را کم کنید تا صرف ریسک سهام را بدست بیاورید

در این مقاله، با بررسی فرآیند محاسبه در عمل با دادههای واقعی، نگاه عمیقتری به فرضیات و اعتبار صرف ریسک میاندازیم.

در این رابطه بخوانید : شیبا اینو چیست و چه کاربردی دارد؟

نکات مهم

- صرف ریسک سهام پیش بینی می کند که سهام در بلندمدت چقدر در سرمایه گذاری های بدون ریسک بهتر عمل خواهد کرد.

- محاسبه صرف ریسک را می توان با دریافت بازده مورد انتظار تخمینی سهام و کم کردن آنها از بازده مورد انتظار تخمینی اوراق بدون ریسک انجام داد.

- برآورد بازده سهام آتی دشوار است، اما می تواند از طریق یک رویکرد مبتنی بر سود انجام شود.

- محاسبه صرف ریسک مستلزم فرضیاتی است که از منطقه امن به مشکوک پیش می روند.

مرحله اول: بازده کل مورد انتظار سهام را تخمین بزنید

برآورد بازده سهام آتی، دشوارترین مرحله است. در اینجا دو روش برای پیشبینی بازده سهام در بلندمدت معرفی کردیم:

اتصال به مدل درآمد

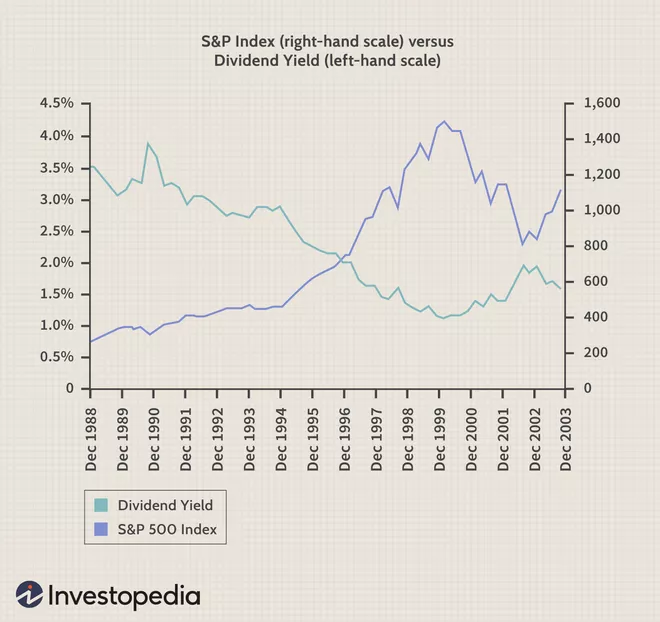

طبق مدل مبتنی بر سود، بازده مورد انتظار برابر با بازده سود است. شاخص S&P 500 را، از 31 دسامبر 1988 تا 31 دسامبر 2003 در نظر بگیرید:

در نمودار بالا، شاخص S&P 500 (خط بنفش) را به دو بخش تقسیم می کنیم: سود هر سهم (خط سبز) و P/E (خط آبی رنگ). در هر نقطه، می توانید سود هر سهم را در نسبت P/E ضرب کنید تا مقدار شاخص را بدست آورید. به عنوان مثال، در آخرین روز دسامبر 2003، شاخص S&P به 1،112 رسید (از 1111.92 گرد شد). در آن زمان، سود هر سهم شرکت های ترکیبی 45.20 دلار بود، و نسبت P/E حدودا 24.6 (45.20 دلار x 24.6 = 1112) بود.

از آنجایی که شاخص سال را با (P/E)، 25 به پایان رساند، بازده سود 4% بود (1 ÷ 25 = 0.04). با توجه به رویکرد مبتنی بر سود، بازده اسمی مورد انتظار قبل از تورم 4٪ بود .ایده شهودی اصلی استراتژی بازگشت به میانگین (mean reversion) است، این نظریه که نسبت های P/E نمی توانند قبل از اینکه به یک حد وسط طبیعی بازگردند، خیلی زیاد یا خیلی کم شوند. در نتیجه، P/E بالا به معنای بازده آتی کمتر و P/E پایین به معنای بازده آتی بالاتر است.

نکته: ریسک سهام و صرف ریسک بازار اغلب به جای هم استفاده می شوند، حتی با وجود اینکه اولی به سهام اشاره دارد در حالی که دومی به همه ابزارهای مالی اشاره دارد.

میتوانیم ببینیم که چرا برخی هشدار میدهند که بازده سهام در دهه آینده نمیتواند با بازده دو رقمی دهه 1990 همگام شود. 10 سال از 1988 تا 1998 را در نظر بگیرید و حباب حاد پایان دهه را حذف کنید. سود هر سهم با نرخ سالانه 6.4 درصد رشد کرد، اما شاخص S&P رشد چشمگیر 16 درصدی داشت.

این تفاوت از اصطلاح افزایش متعدد ناشی می شود (افزایش نسبت P/E از حدود 12 به 28). بدبینان آکادمیک از منطق ساده استفاده می کنند. اگر در پایان سال 2003 از نسبت P/E پایه حدود 25 شروع کنید، تنها میتوانید بازدهی بلندمدت تهاجمی را دریافت کنید که با افزایش بیشتر نسبت P/E از رشد سود پیشی میگیرد.

اتصال به مدل سود سهام

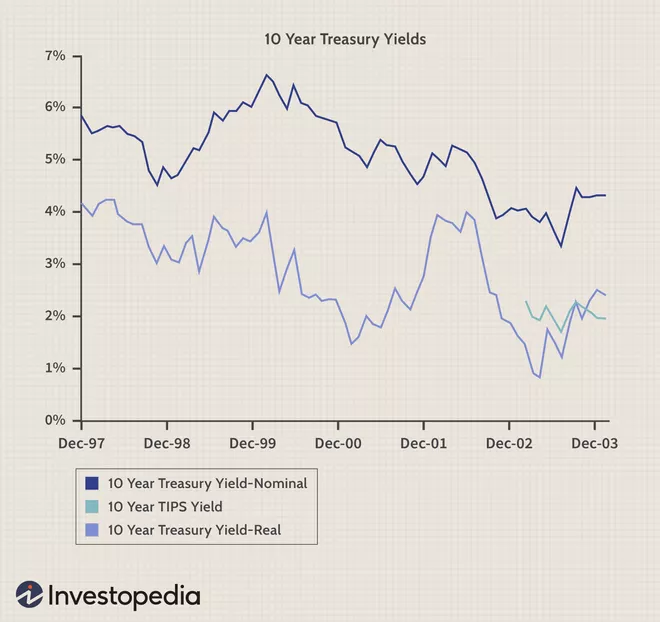

طبق مدل سود سهام، بازده مورد انتظار برابر است با بازده سود سهام، به علاوه رشد در سود سهام. همه اینها در درصد بیان می شوند. در اینجا بازده سود سهام S&P 500 از سال 1988 تا 2003 قرار گرفته است:

همچنین بخوانید : نظریه گام تصادفی چیست؟ کاربرد آن در بازار ارزهای دیجیتال

این شاخص سال 2003 را با سود سهام 1.56 درصد به پایان رساند. ما فقط باید یک پیش بینی بلندمدت از رشد سود سهام بازارها به ازای هر سهم اضافه کنیم. یکی از راههای انجام این کار این است که فرض کنیم رشد سود سهام با رشد اقتصادی دنبال میشود. و ما چندین معیار اقتصادی برای انتخاب داریم، از جمله تولید ناخالص ملی (GNP)، تولید ناخالص داخلی سرانه، و تولید ناخالص ملی سرانه.

برای مثال، تولید ناخالص داخلی واقعی را 4 درصد در نظر بگیرید. برای استفاده از این معیار برای تخمین بازده سهام آتی، باید یک رابطه واقعی بین آن و رشد سود سهام را تشخیص دهیم. احتمال اینکه رشد تولید ناخالص داخلی واقعی 4 درصد، به رشد 4 درصدی در سود سهام به ازای هر سهم تبدیل شود، ریسک بزرگی است. به ندرت پیش آمده که رشد سود سهام با رشد تولید ناخالص داخلی همگام باشد و دو دلیل خوب برای این امر وجود دارد.

اولاً، کارآفرینان خصوصی سهم ناهمگونی از رشد اقتصادی ایجاد میکنند، درصورتی که بازارهای عمومی اغلب در رشد سریع اقتصاد نقشی ندارند. دوم، رویکرد سود سهام مربوط به رشد هر سهم است و مشکلی در آن وجود دارد زیرا شرکت ها سهام اولیه خود را با انتشار اختیار خرید سهام کاهش می دهند. درست است که بازخرید سهام آن را متعادل میکند، اما به ندرت کاهش اختیار خرید سهام را جبران می کند. بنابراین، شرکت های سهامی عام رقیق کننده های خالص پایدار و قابل ملاحظه ای هستند.

تاریخ به ما می گوید که در بهترین حالت رشد تولید ناخالص داخلی واقعی 4 درصد، به رشد تقریباً 2 درصدی یا 3 درصدی سود سهام واقعی به ازای هر سهم تبدیل می شود. اگر پیش بینی رشد خود را به سود سهام اضافه کنیم، حدود 3.5٪ تا 4.5٪ (1.56٪ + 2 تا 3٪ = 3.5٪ تا 4.5٪) به دست می آید. جواب ما اتفاقاً با 4% پیشبینیشده توسط مدل سود همخوانی دارد و هر دو اعداد قبل از تعدیل تورم به صورت اسمی بیان میشوند.

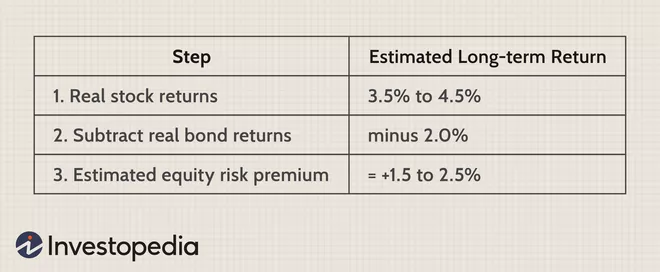

مرحله دوم: نرخ «بدون ریسک» مورد انتظار را تخمین بزنید

نزدیکترین مسئله به سرمایه گذاری بلندمدت مطمئن، اوراق بهادار محافظت شده از تورم خزانه داری (TIPS) است. از آنجایی که پرداخت بهره و اصل سرمایه به صورت شش ماهه برای تورم تنظیم میشوند، بازده اوراق بهادار محافظت شده از تورم خزانه داری در حال حاضر یک بازده واقعی است. اوراق بهادار محافظت شده از تورم خزانه داری واقعاً بدون ریسک نیست. اگر نرخ بهره زیاد یا کم شود، قیمت آنها به ترتیب پایین یا بالا میرود. با این حال، اگر یک قرارداد اوراق بهادار محافظت شده از تورم خزانه داری را تا سررسید آن نگه دارید، می توانید نرخ بازده واقعی را بدست آورید.

در نمودار بالا، بازده اسمی 10 ساله خزانه داری (خط آبی) را با بازده واقعی معادل آن (بنفش) مقایسه می کنیم. بازده واقعی به سادگی تورم را کم می کند. خط سبز کوتاه مهم است. خط سبز کوتاه، بازده اوراق بهادار محافظت شده از تورم خزانه داری 10 ساله در طول سال 2002 نشان می دهد. ما پیش بینی می کنیم که بازده تعدیل شده تورمی، در اوراق خزانه داری معمولی 10 ساله (بنفش) از نزدیک با اوراق بهادار محافظت شده از تورم خزانه داری 10 ساله (سبز) دنبال شود. در پایان سال 2003، آنها به اندازه کافی به هم نزدیک بودند. بازده اوراق بهادار محافظت شده از تورم خزانه داری 10 ساله فقط 2% بود و بازده واقعی خزانه داری حدود 2.3% بود. بنابراین، بازده واقعی 2% بهترین حدس ما در بازده واقعی آینده سرمایه گذاری اوراق قرضه امن است.

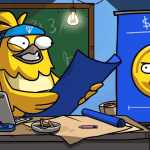

مرحله سوم: بازده تخمینی اوراق قرضه را از بازده تخمینی سهام کم کنید

وقتی پیشبینی بازده اوراق قرضه را از بازده سهام کم میکنیم، صرف تخمینی ریسک سهام را از +1.5٪ تا +2.5٪ دریافت میکنیم:

انواع فرضیات

این مدل، پیشبینی می کند بنابراین به فرضیات نیاز دارد. با این حال، برخی از فرضیات امن تر از دیگران هستند. اگر مدل و نتیجه آن را رد می کنید، مهم است که بدانید دقیقاً کجا و چرا با آن مخالف هستید. سه نوع فرض وجود دارد که از سطح ایمن تا مشکوک را شامل می شود.

اولاً، این مدل فرض میکند که در بلندمدت کل بازار سهام نسبت به اوراق بهادار بدون ریسک، عملکرد بهتری دارد. این یک فرض مطمئن است زیرا بازدههای متفاوت بخشهای مختلف و تغییرات کوتاهمدت بازار را فراهم میکند. سال تقویمی 2003 را در نظر بگیرید که طی آن S&P 500 حدودا 26% جهش کرد، در حالی که کاهش ملایمی در نسبت P/E را تجربه کرد.

هیچ مدل صرف ریسک سهامی چنین جهشی را پیش بینی نمی کرد، اما این جهش مدل را بی اعتبار نمی کند. علت اصلی آن پدیدههایی بود که نمیتوان آنها را در طولانیمدت ادامه داد: افزایش 17 درصدی سود هر سهم آتی (یعنی برآورد سود هر سهم برای چهار فصل آینده) و افزایش باورنکردنی 60 درصدی به علاوه سود هر سهم تحقق یافته (طبق S&P، از 27.60 دلار به 45.20 دلار).

دوم، این مدل مستلزم آن است که رشد واقعی سود سهام به ازای هر سهم یا سود هر سهم، در بلندمدت به نرخ رشد تک رقمی بسیار پایین محدود شود. این فرض، مطمئن به نظر می رسد اما هنوز جای بحث دارد. از یک سو، هر مطالعه جدی درباره بازده های تاریخی (مانند مطالعات رابرت آرنوت، پیتر برنشتاین، یا جرمی سیگل) این واقعیت غم انگیز را ثابت می کند که چنین رشدی به ندرت برای یک دوره پایدار به بالای 2 درصد می رسد.

از سوی دیگر، خوش بینان این حوزه احتمال می دهند که فناوری می تواند جهشی ناپیوسته در بهره وری ایجاد کند که می تواند منجر به نرخ رشد بالاتر شود. به هر حال، شاید اقتصاد جدیدی در راه باشد. اما حتی اگر این اتفاق بیفتد، مطمئناً به جای همه سهام، مزایای آن نصیب بخشهای منتخب بازار خواهد شد. همچنین، منطقی است که شرکت های سهامی عام بتوانند عملکرد تاریخی خود را معکوس کنند، بازخرید سهام بیشتری را انجام دهند، اختیار سهام کمتری را اعطا کنند، و اثرات فرسایشی رقیق سازی را بهبود دهند.

در نهایت، فرض مدل این است که سطوح ارزش گذاری فعلی، تقریبا درست است. ما فرض کردهایم که در پایان سال 2003، نسبت (P/E) 25 و بازده قیمت به سود سهام 65 (بازده سود سهام 1 ÷ 1.5 درصد) در آینده نیز ادامه خواهد داشت. واضح است که این فقط یک حدس است! اگر بتوانیم تغییرات ارزش گذاری را پیش بینی کنیم، شکل کامل مدل صرف ریسک سهام به صورت زیر خواهد بود:

کلام آخر

صرف ریسک سهام، به عنوان تفاوت بین بازده واقعی تخمینی سهام و بازده واقعی تخمینی اوراق قرضه ایمن محاسبه می شود – یعنی بازده بدون ریسک را از بازده دارایی مورد انتظار کم کنید (مدل یک فرض کلیدی دارد که ارزش گذاری فعلی نسبت تقریباً درست است).

نرخ اسناد خزانه داری ایالات متحده (T-Bill) اغلب به عنوان نرخ بدون ریسک استفاده می شود. نرخ بدون ریسک صرفاً فرضی است، زیرا همه سرمایهگذاریها مقداری ریسک ضرر دارند. با این حال، نرخ اسناد خزانه داری ایالات متحده معیار خوبی است زیرا داراییهای نقد شونده خوبی هستند، درک آن آسان است و دولت ایالات متحده هرگز در تعهدات بدهی خود قصور نکرده است.

هنگامی که بازده سود سهام، به اندازه کافی به بازده اسناد خزانه داری ایالات متحده نزدیک شود، کسر سازی به راحتی صرف را به یک عدد کاهش می دهد (نرخ رشد بلندمدت سود سهام پرداخت شده به ازای هر سهم).

صرف ریسک سهام می تواند سرمایه گذاران را در ارزیابی سهام راهنمایی کند، اما تلاش می کند تا بازده آتی سهام را بر اساس عملکرد گذشته آن پیش بینی کند. فرضیات در مورد بازده سهام می تواند مشکل ساز باشد زیرا پیش بینی بازده آتی می تواند دشوار باشد. صرف ریسک سهام فرض می کند که بازار همیشه بازدهی بیشتری نسبت به نرخ بدون ریسک ارائه می دهد، که ممکن است یک فرض معتبر نباشد. صرف ریسک سهام می تواند راهنمای سرمایه گذاران باشد، اما محدودیت های قابل توجهی دارد.

در نیپوتو مارکت خرید و فروش ارز دیجیتال برای شما فراهم شده است.

ترجمه شده توسط مجله خبری نیپوتو

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید