3 سال پیش

زمان مطالعه : 10 دقیقه

الگوی پوششی صعودی

الگوی پوششی صعودی به شما چه میگوید؟

صرفاً هر شمع سفیدی که کندل سیاهی را دنبال می کند، الگوی پوششی صعودی نیست. برای اینکه یک الگوی صعودی شکل بگیرد، سهام باید در روز دوم با قیمت کمتری نسبت به شمع سیاه روز قبل بسته شود.

الگوی پوششی صعودی چیست؟

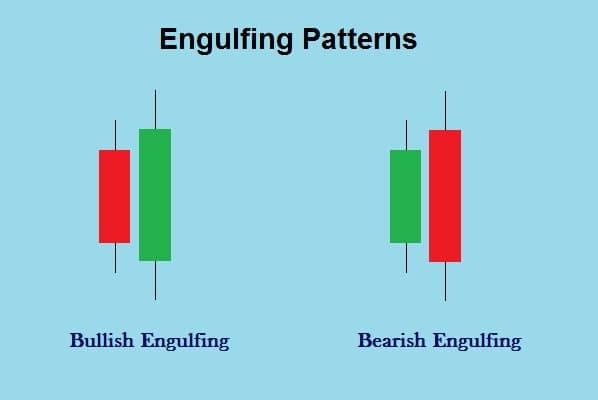

الگوی پوششی صعودی (bullish engulfing pattern) یک نمودار شمعی سفید است که قیمت اولیه و پایانی آن بیشتر از قیمت اولیه و قیمت پایانی روز قبل است. زمانی که یک کندل سیاه کوچک که نشان دهنده روند نزولی است، روز بعد با یک کندل سفید بزرگ که نشان دهنده روند صعودی است دنبال شود، بدنه کندل سفید با بدنه کندل سیاه کاملاً همپوشانی دارد یا آن را میبلعد که به راحتی میتوان این الگو را تشخیص داد.

یک الگوی پوششی صعودی ممکن است با یک الگوی پوششی نزولی در تضاد باشد.

نکات مهم

- الگوی پوششی صعودی یک الگوی شمعی است و زمانی شکل میگیرد که یک کندل بزرگ سفید کندل سیاه کوچک روز بعد را بپوشاند.

- الگوهای پوششی صعودی زمانی که شامل چهار یا چند کندل شمعی سیاه باشند نشانه ای از بازگشت روند هستند.

- سرمایه گذاران باید نه تنها به دو کندلی که الگوی صعودی را تشکیل می دهند، بلکه به کندل های قبلی نیز توجه کنند.

درک الگوی پوششی صعودی

الگوی پوششی صعودی یک الگوی معکوس دو شمعی است. شمع دوم بدون توجه به طول سایههای دم، بدن واقعی شمع اول را کاملاً می بلعد. این الگو در یک روند نزولی ظاهر می شود و ترکیبی از یک شمع تیره و به دنبال آن یک شمع توخالی بزرگتر است. در روز دوم این الگو، قیمت پایینتر از کف حد قبلی باز میشود، اما فشار خرید، قیمت را به سطح بالاتری نسبت به سقف قبلی سوق میدهد، که منجر به یک برد بدیهی برای خریداران میشود.

در این رابطه بخوانید : هایپرلیکویید (HLP) چیست و چگونه کار می کند؟

نکته: توصیه می شود زمانی که قیمت بالاتر از سقف شمع پوششی دوم حرکت می کند، یک موقعیت خرید اتخاذ کنید،یعنی زمانی که بازگشت روند نزولی تأیید شد.

الگوی پوششی صعودی به شما چه میگوید؟

صرفاً هر شمع سفیدی که کندل سیاهی را دنبال می کند، الگوی پوششی صعودی نیست. برای اینکه یک الگوی صعودی شکل بگیرد، سهام باید در روز دوم با قیمت کمتری نسبت به شمع سیاه روز قبل بسته شود.

از آنجایی که سهام، هم کمتر از قیمت پایانی روز اول باز می شود و هم بالاتر از قیمت اولیه روز اول بسته می شود، شمع سفید در الگوی پوششی صعودی نشان دهنده روزی است که در آن خرس ها قیمت سهام را در صبح کنترل کردند که فقط گاوها تا پایان روز آن را به دست بگیرند.

شمع سفید با الگوی پوششی صعودی، معمولاً دارای یک دم بالایی کوچک است. به این معنی که سهام در بالاترین قیمت یا نزدیک به آن بسته شد، و نشان میدهد روز به پایان رسید در حالی که قیمت همچنان در حال افزایش بود.

این فقدان فتیله بالایی باعث میشود که روز بعد شمع سفید دیگری تولید شود که بالاتر از قیمت پایانی الگوی پوششی صعودی بسته میشود، اگرچه ممکن است روز بعد پس از باز شدن در دهانه، یک شمعدان سیاه تولید شود. از آنجایی که الگوهای پوششی صعودی سیگنال هایی از معکوس شدن روند را نشان می دهند، تحلیلگران توجه خاصی به آنها دارند.

مقایسه الگوی پوششی صعودی با الگوی پوششی نزولی

این دو الگو متضاد یکدیگر هستند. یک الگوی پوششی نزولی پس از افزایش قیمت رخ می دهد و نشان دهنده کاهش قیمت در آینده است. در اینجا اولین شمع، در الگوی دو شمعی، یک شمع بالا است. شمع دوم یک شمع بزرگتر است، همراه با بدنه واقعی که شمع کوچکتر را کاملاً میبلعد.

مثال

سهام شرکت فیلیپ موریس (PM) را در نظر بگیرید. سهام این شرکت در سال 2011 روند صعودی داشت، اما در سال 2012، سهام در حال عقب نشینی بود.

در 13 ژانویه 2012، یک الگوی پوششی صعودی رخ داد. قیمت از سطح اولیه 76.22 دلار به قیمت پایانی 77.32 دلار رسید. این روز صعودی محدوده روزانه روز قبل را کوچکتر کرد، جایی که سهام با کاهش اندکی به پایان رسید. این حرکت نشان داد که گاوها هنوز در تکاپو هستند و ممکن است روند صعودی دیگری رخ دهد.

بازگشت کندل پوششی صعودی

سرمایه گذاران نه تنها باید به دو کندل که الگوی صعودی را تشکیل می دهند توجه کنند، بلکه باید کندل های قبلی را نیز در نظر بگیرند. این بستر بزرگتر تصویر واضح تری از اینکه آیا الگوی پوششی صعودی بازگشت روند واقعی را نشان می دهد ارائه می دهد.

همچنین بخوانید : بلوم (Blum) چیست : ترکیبی از اکسچنج متمرکز و غیرمتمرکز

الگوهای پوششی صعودی زمانی که همراه با چهار یا چند شمع سیاه قبل از خود باشند، بازگشت روند را نشان میدهند. هر چه شمعهای مشکی قبلی بیشتر باشد، احتمال تغییر روند بیشتر میشود، که با بسته شدن شمع سفید دوم بالاتر از شمع صعودی، تأیید میشود.

عملکرد الگوی پوششی صعودی

در نهایت، معاملهگران میخواهند بدانند که آیا الگوی افزایشی نشاندهنده تغییر احساسات است یا خیر، به این معنی که ممکن است زمان خوبی برای خرید باشد. اگر حجم به همراه قیمت افزایش یابد، ممکن است معامله گران فرصت طلب نزدیک به پایان روز شمع پوششی صعودی خرید کنند و پیش بینی ادامه حرکت صعودی روز بعد را داشته باشند. معامله گران محافظه کارتر، ممکن است تا روز بعد منتظر بمانند و با اطمینان بیشتر مبنی بر شروع روند بازگشت معامله انجام دهند.

محدودیت ها

یک الگوی پوششی صعودی می تواند سیگنال قدرتمندی باشد، به خصوص زمانی که با روند فعلی ترکیب شود. با این حال، آنها بی نقص نیستند. الگوهای پوششی پس از حرکت نزولی قیمت قابل استفاده هستند زیرا الگو تغییر حرکت به سمت صعودی را نشان می دهد. اگر حرکت قیمت پر نوسان باشد، حتی درصورتی که قیمت در حال افزایش باشد، اهمیت الگوی پوششی کاهش مییابد زیرا یک سیگنال نسبتاً رایج است.

شمع پوششی یا شمع دوم نیز ممکن است بزرگ باشد. اگر معاملهگر با این الگو معامله کند، میتواند حد ضرر زیادی را برای معاملهگر تعیین کند. پاداش زیاد حاصل از آن معامله ممکن است ریسک را توجیه نکند.

دریافت سود با استفاده از الگوهای فراگیر می تواند دشوار باشد، زیرا کندل ها هدف قیمتی را ارائه نمی دهند. در عوض، معاملهگران باید از روشهای دیگری مانند اندیکاتورها یا تحلیل روند برای انتخاب هدف قیمت یا تعیین زمان خروج از یک معامله سودآور استفاده کنند.

ترجمه شده توسط مجله خبری نیپوتو

در نیپوتو مارکت امکان خرید و فروش دوج کوین برای شما فراهم شده است.

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید