1 سال پیش

زمان مطالعه : 8 دقیقه

ارزش ذاتی ارزدیجیتال چیست و چگونه آن را محاسبه کنیم؟

ارزش ذاتی به ارزش واقعی یک دارایی بر اساس ویژگی های اساسی آن، به جای قیمت بازار آن، اشاره دارد. به عنوان مثال، در امور مالی سنتی، ارزش ذاتی یک سهام اغلب از عواملی مانند سود، جریان نقدی و پتانسیل رشد به دست می آید. در بازار ارزهای دیجیتال این کار چندان ساده نیست. از آنجایی که داراییهای کریپتو به نهادهای فیزیکی یا جریانهای درآمدی ثابت مانند سود سهام مرتبط نیستند، ارزیابی ارزش ذاتی آنها شامل ترکیبی از عوامل تکنولوژیکی، اقتصادی و مبتنی بر کاربرد است. به زبان ساده، ارزش ذاتی یعنی چه چیزی این ارز دیجیتال را فراتر از قیمت آن ارزشمند می کند؟

ارزش ذاتی ارز دیجیتال را می توان با استفاده از قانون متکالف Metcalfe’s Law، هزینه های تولید و مدل های کاربرد با تخفیف محاسبه کرد.

نکات کلیدی

- ارزش ارزهای دیجیتالی مانند بیت کوین BTC با عواملی مانند کمیابی، سودمندی و امنیت، تعیین می شود، نه پشتوانه فیزیکی.

- روشهای رایج برای محاسبه ارزش ذاتی یک ارز دیجیتال شامل قانون متکالف، هزینه تولید و مدلهای کاربرد با تخفیف است.

- برآورد ارزش ذاتی به دلیل نوسانات بازار و داده های بسیار چالش برانگیز است.

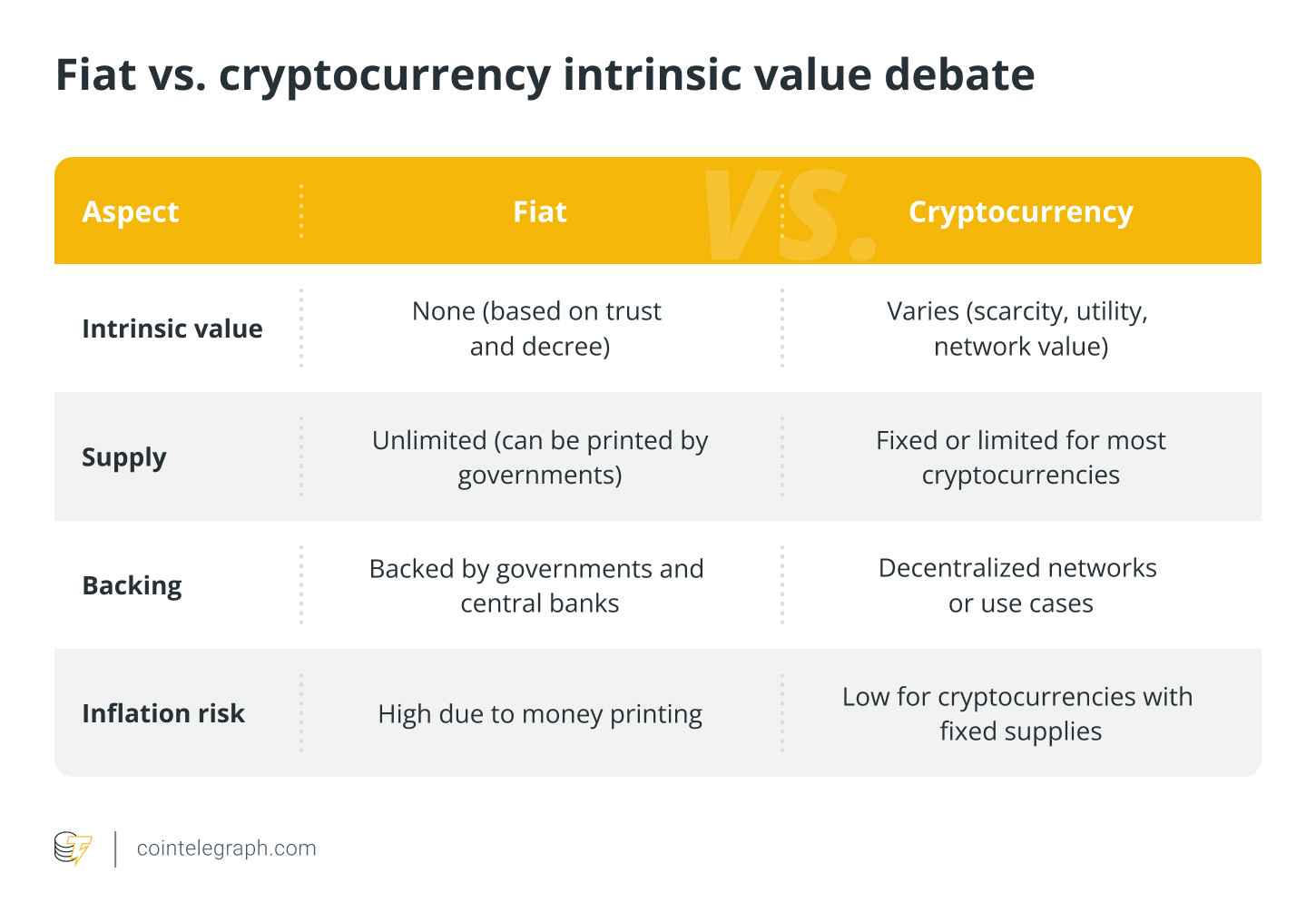

- ارزهای فیات ارزش ذاتی ندارند و بر اعتماد تکیه می کنند، در حالی که ارزش ارزهای دیجیتال مبتنی بر عدم تمرکز و کمیابی است.

ارزش ذاتی (intrinsic value) به ارزش واقعی یک دارایی بر اساس ویژگی های اساسی آن، به جای قیمت بازار آن، اشاره دارد. به عنوان مثال، در امور مالی سنتی، ارزش ذاتی یک سهام اغلب از عواملی مانند سود، جریان نقدی و پتانسیل رشد به دست می آید.

در بازار ارزهای دیجیتال این کار چندان ساده نیست. از آنجایی که داراییهای کریپتو به نهادهای فیزیکی یا جریانهای درآمدی ثابت مانند سود سهام مرتبط نیستند، ارزیابی ارزش ذاتی آنها شامل ترکیبی از عوامل تکنولوژیکی، اقتصادی و مبتنی بر کاربرد است. به زبان ساده، ارزش ذاتی یعنی چه چیزی این ارز دیجیتال را فراتر از قیمت آن ارزشمند می کند؟

در این رابطه بخوانید : آوالانچ چیست؟ و چه ویژگی هایی دارد؟

ارزش ذاتی ارزهای دیجیتال از عوامل زیر تشکیل می شود:

- کاربرد: ارز دیجیتال چه مشکلاتی را حل می کند؟

- کمیابی: آیا عرضه آن محدود است؟

- ارزش شبکه: اکوسیستم آن چقدر بزرگ و فعال است؟

- امنیت: بلاک چین در برابر حملات چقدر مقاوم است؟

به عنوان مثال، ارزش ذاتی بیت کوین با عرضه ثابت (21 میلیون کوین)، شبکه غیرمتمرکز و امنیت با گواه اثبات کار (PoW) تامین می شود.

از سوی دیگر، اتریوم Ethereum بخش زیادی از ارزش خود را از اپلیکیشن های غیرمتمرکز (DApps) و قراردادهای هوشمند تامین میکند.

نحوه محاسبه ارزش ذاتی ارزهای دیجیتال: سه روش رایج

- قانون متکالف

قانون Metcalfe بیان می کند که ارزش یک شبکه با کاربران فعال آن متناسب است. اساساً با استفاده بیشتر از یک شبکه، ارزش آن به طور تصاعدی افزایش می یابد.

کاربرد آن: این روش به ویژه برای ارزهای دیجیتال با اکوسیستم قوی و کاربران فعال استفاده می شود. با استفاده از فرمول زیر محاسبه می شود:

مثال: اتریوم

اتریوم اکوسیستم وسیعی از توسعه دهندگان، DApps و پروژه های DeFi است. ارزش آن توسط هزاران توسعهدهنده و میلیونها کاربر که در برنامههای آن مشارکت دارند تقویت میشود. تعداد آدرسهای فعال روزانه میتواند به عنوان یک معیار برای “اندازه شبکه” بررسی شود.

طبق داده های YCharts، تا 13 دسامبر 2024، آدرسهای فعال روزانه اتریوم به 543929 رسیده است. نحوه اعمال قانون متکالف:

ارزش شبکه = (543,929) 2 = 296,086,104,841 یا 296 میلیارد واحد (معیار نسبی، نه به دلار).

این نشان می دهد که چگونه ارزش شبکه به طور تصاعدی با تعداد کاربران رشد می کند. اگر آدرسهای فعال روزانه اتریوم افزایش یابد، ارزش شبکه با سرعت بیشتری افزایش مییابد.

چالش ها

همچنین بخوانید : بررسی جامع رمزارز بتا فایننس + پیشبینی قیمت 2025 تا 2030

- ساده سازی بیش از حد: قانون Metcalfe کیفیت تعاملات کاربر را در نظر نمی گیرد. یک شبکه با 1000 کاربر غیرفعال ارزش کمتری نسبت به یک شبکه کوچکتر و بسیار فعال دارد.

- دقت دادهها: تخمین تعداد کاربران «فعال» مشکل است، بهویژه با رباتها و حسابهای اسپم که معیارها را افزایش میدهند.

- محدودیت های مقایسه ای: برخی از شبکه های بلاک چین ممکن است تعداد کاربران کمتری داشته باشند اما سرعت تراکنش های سریع تری را ارائه می دهند. قانون متکالف به تنهایی این تمایزها را در بر نمی گیرد.

- هزینه تولید

این روش ارزش ذاتی یک ارز دیجیتال را بر اساس هزینه تولید یا استخراج آن محاسبه می کند. برای بلاک چین های PoW مانند بیت کوین، این شامل هزینه های برق، سخت افزار و عملیات است.

نحوه اعمال آن: هزینههای تولید بهعنوان یک «کف» برای ارزش ارز دیجیتال عمل میکنند، زیرا اگر قیمتهای بازار کمتر از هزینههای استخراجکنندگان باشد، به فعالیت خود ادامه نخواهند داد.

مثال: بیت کوین

ارزش ذاتی بیت کوین اغلب به هزینه استخراج آن وابسته است.

تا 13 دسامبر، میانگین هزینه استخراج بیت کوین 86303 دلار است، در حالی که قیمت آن در بازار 101523 دلار است. این نشان می دهد که ارزش ذاتی بیت کوین، بر اساس هزینه های استخراج، حداقل 86303 دلار است. زمانی که قیمت از این هزینه بیشتر شود، استخراج سودآور میشود و ماینرها را تشویق میکند تا امنیت شبکه را تامین کنند. اگر قیمت بیت کوین کمتر از هزینه تولید باشد ماینرها ممکن است به دلیل عدم سوددهی، استخراج را متوقف کنند و امنیت شبکه کاهش یابد. تفاوت 15220 دلاری بین قیمت و هزینه ماینینگ نشان دهنده یک بازار سالم است که در آن ماینینگ همچنان سودآور است و شبکه امن باقی می ماند.

در طول بازار نزولی 2022، قیمت بیت کوین برای مدت کوتاهی به 16000 دلار کاهش یافت که کمتر از هزینه تولید برای برخی از ماینرها (20998 دلار) است. این تفاوت منفی 4998 دلاری به این معنی بود که ماینرها به ازای هر بیت کوینی که استخراج می کردند ضرر می کردند. وقتی این اتفاق میافتد، ماینرهای با تجهیزات ضعیف تر ممکن است مجبور به توقف فعالیت خود شوند، که هشریت و امنیت شبکه را کاهش میدهد و همچنین باعث میشود تنظیمات سختی در نهایت منجر به هماهنگی بیشتر هزینهها با قیمتهای بازار شود.

چالش ها

- تفاوت منطقه ای: هزینه های استخراج در سطح جهانی متفاوت است. به عنوان مثال، ماینرها در قزاقستان یا تگزاس از برق ارزان بهره می برند، در حالی که ماینرها در اروپا با هزینه های بالاتری روبرو هستند. با این حال، بسیاری از ماینرها با منابع انرژی تجدیدپذیر مانند انرژی خورشیدی یا بادی هزینه ها را کاهش می دهند.

- نوسانات بازار: قیمت بیت کوین می تواند به طور موقت به زیر هزینه های تولید کاهش یابد، به خصوص در زمان رکود بازار.

- مدل کاربرد با تخفیف

این رویکرد ارزش ذاتی یک ارز دیجیتال را با پیشبینی سودمندی آتی آن، مانند حجم تراکنش یا پذیرش، و تنزیل ارزش در زمان حال، تخمین میزند.

نحوه اعمال آن: تحلیلگران کاربردهای بالقوه، نرخ پذیرش و فعالیت تراکنش را ارزیابی می کنند، سپس با استفاده از یک نرخ تنزیل خاص، مزایای آتی را تخفیف می دهند.

مثال: بایننسکوین BNB

BNB ارزش ذاتی خود را از نقشش در اکوسیستم Binance می گیرد.

BNB برای پرداخت هزینه های تراکنش، فروش توکن و دسترسی به پاداش های سهام گذاری استفاده می شود. طبق داده های YCharts، تا 14 دسامبر، زنجیره هوشمند BNB حدود 3.795 میلیون تراکنش در روز را پردازش می کند. تحلیلگران می توانند ارزش تنزیل شده این کارمزدهای تراکنش را در طول زمان محاسبه کنند تا ارزش ذاتی BNB را برآورد کنند.

نحوه استفاده از این مدل برای تخمین ارزش ذاتی BNB :

با فرض اینکه میانگین کارمزد هر تراکنش 0.10 دلار باشد، کل کارمزد تراکنش روزانه:

3,795,000 × 0.10 = 379,500 دلار یا 0.3795 میلیون در روز

کارمزد سالانه تراکنش :

379500 × 365 (سال غیر کبیسه) = 138.52 میلیون دلار در سال

برای محاسبه ارزش ذاتی BNB در 10 سال آینده، می توانید نرخ تخفیف 10٪ را اعمال کنید. با استفاده از فرمول ارزش تنزیل شده زیر، کل ارزش تنزیل شده کارمزد تراکنش های مورد انتظار BNB طی 10 سال 851.13 میلیون دلار است.

مقادیر تخفیف برای هر سال بر اساس 138.52 میلیون دلار کارمزد تراکنش سالانه، با نرخ 10 درصد برای مدت 10 سال تخفیف داده شده است (مقادیر را در فرمول بالا وارد کنید):

در مثال بالا، از سناریوی فرضی برای نشان دادن اینکه چگونه میتوان از مدلهای کاربرد تنزیلشده برای تخمین ارزش ذاتی BNB استفاده کرد، با فرض ثابت بودن کارمزد تراکنش در طول زمان، استفاده شد. با این حال، کارمزدهای دنیای واقعی متفاوت است و عواملی مانند تخفیف BNB، سطح حساب و انواع تراکنش نقش مهمی در تعیین هزینه دقیق دارند.

چالش ها

- حدس و گمان: برآورد حجم معاملات آتی و نرخ پذیرش شامل حدس و گمان است.

- حساسیت به نرخ تنزیل: تغییرات کوچک در نرخ تنزیل به طور قابل توجهی بر ارزش گذاری تأثیر می گذارد.

- تغییرات اکوسیستم: اگر بایننس با مشکلات نظارتی یا رقابت مواجه شود، ممکن است کاربرد BNB کاهش یابد و پیش بینی های قبلی را باطل کند.

چرا ارزهای فیات ارزش ذاتی ندارند؟

ارز فیات، مانند دلار آمریکا یا یورو، ارزش ذاتی به معنای سنتی ندارند. برخلاف طلا یا نقره، پول فیات توسط یک کالای فیزیکی پشتیبانی نمی شود. ارزش آن از عواملی مانند اقدامات دولت، اعتماد و توانایی آن برای خدمت به عنوان یک ابزار مبادله ناشی می شود. حتی ادبیات علمی پول فیات را به عنوان “یک توکن ذاتاً بی فایده بدون پشتوانه” تعریف می کند.

- بدون پشتوانه ملموس: پول فیات برای طلا، نقره یا هر دارایی فیزیکی قابل بازخرید نیست. سیستم “استاندارد طلا” توسط اکثر کشورها چندین دهه پیش کنار گذاشته شد.

- ارزش مبتنی بر اعتماد: ارزش فیات به باور مردم به توانایی دولت برای مدیریت اقتصاد و پرداخت بدهیهایش بستگی دارد. به عنوان مثال، دلار آمریکا به دلیل ثبات اقتصادی و سیاسی ایالات متحده قابل اعتماد است.

- عرضه نامحدود: دولت ها و بانک های مرکزی می توانند پول فیات را به دلخواه چاپ کنند، به این معنی که عرضه آن بر خلاف بیت کوین یا طلا ثابت نیست. این امر فیات را مستعد تورم میکند که در طول زمان قدرت خرید آن را کاهش میدهد.

ارزش فیات چگونه حفظ می شود؟

- قوانین: دولت ها استفاده از ارز فیات را برای مالیات و بدهی ها الزامی می کنند. به عنوان مثال، در انگلستان، مالیات باید به پوند پرداخت شود.

- سودمندی اقتصادی: فیات بسیار نقد و به صورت جهانی پذیرفته شده است و استفاده از آن در معاملات روزانه آسان است و آن را برای اهداف عملی ارزشمند می کند.

- حمایت توسط موسسات: بانکهای مرکزی و سیستمهای مالی با مدیریت انتشار فیات و تضمین ثبات، «اعتماد» ایجاد میکنند.

بحث در مورد اینکه آیا فیات یا کریپتو دارای ارزش واقعی هستند، اغلب تفاوت های زیر را برجسته می کند:

در کتاب راهنمای تئوری ارزش آکسفورد (ص 29) ارزش ذاتی اینگونه تعریف می شود: «آنچه برای خودش، به خودی خود و به تنهایی ارزشمند است.» در مقابل، ارزش بیرونی «آنچه به عنوان وسیله یا به خاطر چیز دیگری ارزشمند است».

بر اساس تعاریف فوق، ارزهای فیات ارزش ذاتی ندارند. ارزش آنها از حمایت دولت و چارچوب های قانونی (ارزش بیرونی) ناشی می شود. با این حال، بیت کوین دارای ویژگی هایی است که از طریق کمیابی (21 میلیون کوین)، غیرمتمرکز بودن و کاربرد آن به عنوان یک شبکه همتا به همتا آن را به طور مستقل ارزشمند می کند.

در حالی که فیات به اعتماد متمرکز متکی است، ارزش بیت کوین از ویژگی های منحصر به فرد و خودپایدار آن سرچشمه می گیرد.

چرا ارزش ذاتی مهم است؟

درک ارزش ذاتی به سرمایه گذاران کمک می کند تا پروژه های قوی را از پروژه های دیگر جدا کنند. در طول رونق ICO در سال 2017، هزاران توکن با ارزش ذاتی کم یا بدون ارزش راه اندازی شد. بسیاری از آنها سقوط کردند، زیرا فاقد ویژگی های اساسی برای حفظ تقاضای بلندمدت بودند.

با تمرکز بر ارزش ذاتی، می توانید تصمیمات آگاهانه بگیرید و از هیجانات جلوگیری کنید.

ترجمه شده توسط مجله خبری نیپوتو

خرید و فروش ارزهای دیجیتال از امروز شروع کنید

ممکن است علاقه مند باشید

ثبت دیدگاه

لیست نظرات (0)

انتخاب سردبیر

مفاهیم پایه

بیشتر بخوانید